Banque : et le leader dans la zone franc CFA est…

« Jeune Afrique » a compilé en exclusivité les poids des groupes bancaires africains, français ou marocains… Surprise ! le numéro un dans la zone franc CFA n’est pas celui que l’on croit.

Avec un total de bilan cumulé de 4 892 milliards de F CFA dans la zone, Ecobank devance Société générale et BMCE Bank of Africa. © SIA KAMBOU/AFP

«Qui aurait pu imaginer, il y a vingt ans, que la marocaine Attijariwafa serait la première banque de la zone franc CFA ? » La question, posée en avril 2015 par Lionel Zinsou lors d’un entretien avec l’un de nos confrères (Financial Afrik), a de quoi créer la sensation. Un Franco-Béninois, diplômé des meilleures écoles françaises et initiateur de la fondation AfricaFrance, intronisant une banque marocaine dans la zone d’influence historique de l’Hexagone, imaginez…

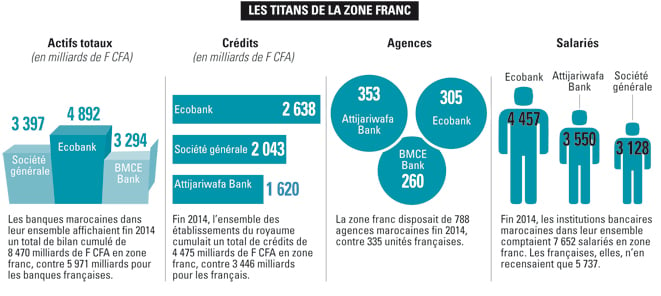

Pourtant, Lionel Zinsou, devenu depuis Premier ministre du Bénin, s’est enflammé : le groupe marocain n’est pas (encore ?) la première institution bancaire de la zone. Selon les calculs de Jeune Afrique, la première banque marocaine ne se classe qu’au quatrième rang par le total des actifs et au troisième rang par les revenus. Par le total de bilan cumulé, elle arrive même très loin derrière le véritable numéro un, Ecobank (4 892 milliards de F CFA dans la zone, soit 7,3 milliards d’euros, contre 2 900 milliards de F CFA pour le groupe marocain), et pèse toujours moins que Société générale (3 397 milliards de F CFA). Plus surprenant, Attijariwafa Bank arrive même derrière son confrère marocain BMCE Bank of Africa (BOA) par le total de bilan (3 300 milliards de F CFA). En matière de revenus (produit net bancaire cumulé), Attijariwafa Bank grimpe sur le podium, mais toujours derrière Ecobank et Société générale. En réalité, il n’y a qu’un seul domaine dans lequel Attijariwafa Bank est le véritable leader de la zone franc : le nombre d’agences.

Les titans de la zone franc © J.A.

Des victoires marocaines

Certes, les chiffres sont formels : Lionel Zinsou s’est un peu emballé. Mais si sa sortie n’a pas forcément étonné, c’est parce qu’Attijariwafa Bank s’approche désormais de très près et sur de nombreux aspects de Société générale, dont plusieurs filiales viennent de fêter leur cinquantenaire… La percée du premier des groupes marocains est donc absolument spectaculaire, tout comme l’est celle de ses deux confrères implantés au sud du Sahara, Banque populaire et BMCE Bank.

À quelques anecdotiques exceptions près (comme la présence de BCP dans la Banque populaire maroco-centrafricaine ou celle de BMCE dans la Banque de développement du Mali), ces nouveaux colosses de l’espace subsaharien francophone y ont construit l’essentiel de leur présence en une poignée d’années : Attijariwafa Bank a repris en 2008 les filiales du Crédit agricole dans la zone franc tandis que, la même année, BMCE Bank faisait ses premières apparitions au tour de table de BOA, en prenant d’abord 35 % du capital. Quatre ans plus tard, en 2012, Banque populaire acquérait 50 % d’Atlantic Business International (ABI), holding contrôlant le groupe Banque Atlantique dans la zone UEMOA (Banque Atlantique Cameroun n’a toujours pas été intégrée dans cet ensemble).

Attijariwafa Bank est à présent le premier groupe de la zone CFA par le nombre d'agences. En photo, sa filiale sénégalaise. © SYLVAIN CHERKAOUI POUR J.A.

Des victoires marocaines qui sont autant d’échecs pour les banques françaises : partenaire capitalistique privilégié de BOA au début des années 2000, Natixis Banque populaire (groupe BPCE) a laissé passer sa chance. Quelques années plus tard, le même BPCE n’est pas parvenu à trouver un accord pour la reprise de Banque Atlantique, puis y a renoncé purement et simplement. Crédit agricole (qui avait lui-même hérité des actifs africains du Crédit lyonnais) s’est retiré du sud du Sahara. BNP Paribas a, lui, regardé passer les trains, malgré sa présence historique dans la zone. Il a perdu des places sur certains marchés (comme la Côte d’Ivoire) et cédé plusieurs actifs bancaires (dont BIA Niger, l’une des principales banques de ce pays, et la Banque commerciale du Congo, première banque de RD Congo) récupérés lors du rachat de Fortis en 2009…

En moins d’une décennie, les banques marocaines dans leur ensemble ont doublé des banques françaises pourtant historiquement présentes dans la zone franc : selon nos calculs, les trois géants marocains affichaient fin 2014 un total de bilan cumulé pour l’ensemble de la zone CFA de 8 470 milliards de F CFA, contre 5 295 milliards pour les filiales locales des groupes français…

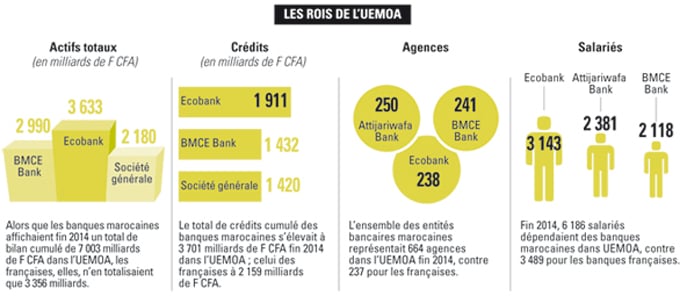

Dans l’espace UEMOA, les groupes du royaume chérifien pèsent désormais plus de deux fois plus que leurs confrères français, bien que ces derniers contrôlent toujours la principale institution financière de la zone, Société générale Côte d’Ivoire. Leur couverture géographique (sept pays pour BMCE et Banque Atlantique, six pour Attijariwafa Bank) y est nettement plus importante que celle de Société générale (cinq pays) et BNP Paribas. Fin 2014, ils comptaient 664 agences dans la sous-région, contre 237 pour les banques françaises, selon Devlhon Consulting. BMCE se permet même de devancer largement la banque rouge et noir par le total de bilan cumulé. Il y a trois ans seulement, ce n’était pas le cas…

Les rois de l'UEMOA © J.A.

Qu’en est-il dans la Cemac ?

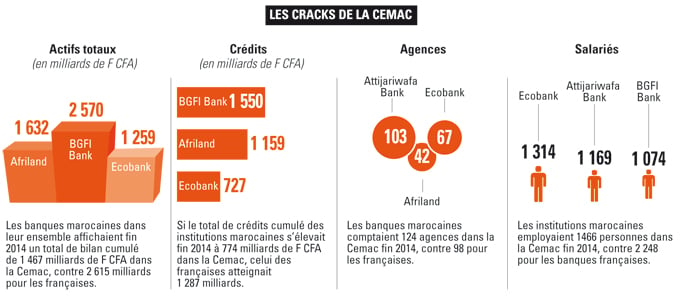

Cette hégémonie marocaine dans l’ouest de la zone franc est toutefois largement contrebalancée par une relative faiblesse dans la Cemac. Si Attijariwafa Bank y a récupéré trois filiales de Crédit agricole (au Cameroun et au Gabon), tant BMCE Bank que Banque populaire ne sont pas parvenus à percer dans cette sous-région. Banque populaire n’a pas encore finalisé le rachat de Banque Atlantique Cameroun et n’est représenté que dans un pays, la Centrafrique, via une toute petite institution bancaire, la Banque populaire maroco-centrafricaine.

La banque d’Othman Benjelloun, elle, y dispose d’une seule filiale – La Congolaise de banque (dont elle détient 25 % du capital mais qu’elle contrôle) – et attend depuis deux ans un agrément au Cameroun. En 2014, elle n’est pas parvenue à racheter la filiale équato-guinéenne de Société générale (que le groupe français a finalement gardé dans son giron). « Dans la zone Cemac, il n’est pas certain que les positions changent rapidement, explique un connaisseur. À part les Commercial Bank, il y a peu d’opportunités d’acquisitions, et, surtout, BMCE devrait se concentrer en priorité sur l’Afrique de l’Ouest et sur l’Afrique de l’Est, où elle détient des positions fortes. Tandis que Banque populaire a beaucoup à faire dans l’UEMOA pour gagner des parts de marché. »

En Afrique centrale, la bataille se joue donc entre Ecobank, Attijariwafa Bank et Société générale. Comme dans l’UEMOA, mais de manière moins nette, le groupe panafricain arrive en tête, profitant d’une présence dans l’ensemble des pays de la zone. La banque française et sa consœur marocaine jouent au chat et à la souris. Active dans quatre pays (contre trois pour Attijariwafa Bank), Société générale affiche un total de bilan légèrement supérieur, mais des revenus inférieurs de 12 %. Selon Devlhon Consulting, la banque marocaine comptait 103 agences en zone Cemac fin 2014, contre 67 pour Ecobank et 40 pour Société générale.

Dans l'UEMOA, BMCE BOA devance largement son compatriote Attijariwafa par le total de bilan cumulé. © ISSOUF SANOGO/AFP

Si Ecobank semble avoir solidement assis sa domination sur la zone franc, il paraît désormais possible de voir les banques marocaines doubler Société générale. La française restant bien souvent leader sur les grands marchés, ses perspectives de croissance sont d’autant plus limitées. À l’inverse, les banques marocaines partent de positions moins fortes et s’emploient à doper leur part de marché un peu partout, notamment dans les grands pays – le Sénégal, la Côte d’Ivoire ou le Cameroun.

L’exemple de la Société ivoirienne de banque est frappant : depuis 2009 et son rachat par Attijariwafa Bank au Crédit agricole, cet établissement a doublé son total d’actifs, son total de crédits, ses revenus et ses bénéfices ! « Sa stratégie commerciale agressive, qui est passée par la création d’agences et l’ouverture au financement des PME, n’a pas eu d’impact sur la rentabilité, explique un cadre de la banque. Le coefficient d’exploitation, de 51 % en 2014, reste l’un des meilleurs de la place. » Sur la même période, le total de bilan de Société générale a progressé de « seulement » 55 %, les revenus n’augmentant que de 27,6 %.

Avec l’inauguration de vingt agences en zone CFA au cours de la seule année 2014, Société générale est bel et bien repartie à l’offensive.

« Depuis 2006, le parc d’agences des grands groupes bancaires de la zone UEMOA a été complètement bouleversé : nous sommes passés de 528 à 1 427 unités, analyse Yoann Lhonneur, directeur associé de Devlhon Consulting. Plus de la moitié de cette croissance est due aux banques marocaines. » D’après ce cabinet, les filiales d’Attijariwafa Bank ont ouvert au moins 235 agences sur cette période, BMCE, 163, et Banque populaire, 111, quand Société générale n’en inaugurait que 58.

Les cracks de la Cemac © J.A.

En zone Cemac, l’accélération d’Attijariwafa Bank est tout aussi stupéfiante : les trois filiales qu’elle y a rachetées entre 2009 et 2011 comptaient à l’époque une trentaine d’agences. Elles en détiennent à présent plus de cent. « Quand Banque populaire a racheté Banque Atlantique, en 2012, elle s’est tout d’abord concentrée sur la maîtrise des risques et la mise à niveau du modèle opérationnel, rappelle un spécialiste du secteur. Elle va désormais entrer pleinement en phase de conquête. » Avec l’inauguration de vingt agences en zone CFA au cours de la seule année 2014, Société générale est bel et bien repartie à l’offensive. Mais il y a fort à parier que la française ne tiendra plus bien longtemps son rang de première banque internationale en zone franc.

Méthodologie

Pour parvenir à mesurer le poids des grands groupes bancaires dans la zone franc, Jeune Afrique a compilé les bilans financiers de l’ensemble de leurs filiales bancaires dans les quatorze pays concernés (Bénin, Burkina, Cameroun, Centrafrique, Congo, Côte d’Ivoire, Gabon, Guinée-Bissau, Guinée équatoriale, Mali, Niger, Sénégal, Tchad et Togo).

Les chiffres sont arrêtés à fin 2014 (sauf pour deux banques : les filiales de Société générale et de Banque populaire au Bénin). Pour Ecobank, BGFI Bank ou Afriland, seules les données des filiales opérant dans la zone ont été prises en compte, les chiffres consolidés des holdings étant évidemment exclus (les trois groupes subsahariens opérant dans de nombreux pays situés hors de la zone franc). Les données ont été comptabilisées dans leur intégralité, même si le groupe concerné ne possède pas 100 % du capital. Seules exceptions : la Banque de développement du Mali, dont les chiffres n’ont été ajoutés au total de BMCE Bank qu’à hauteur du capital détenu (environ 32 %). La Congolaise de banque, autre filiale de BMCE, a été comptée en totalité dans la mesure où le groupe marocain en gère le management. BIA Niger n’a pas été pris en compte, son acquisition par Banque populaire n’étant pas finalisée.

Les chiffres concernant les filiales ont été compilés en exclusivité pour Jeune Afrique par le cabinet Devlhon Consulting.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles