Hydrocarbures : l’Afrique va-t-elle profiter de la hausse des cours ?

La remontée du brut est une aubaine pour les États producteurs. Leurs revenus vont augmenter, et les projets des majors être relancés. Mais les questions sur la capacité de ces pays à diversifier leurs économies et à améliorer leur gouvernance demeurent.

Au Nigeria, sur le gisement offshore Bonga exploité par Shell, le 26 décembre 2011 © Sunday Alamba/AP/SIPA

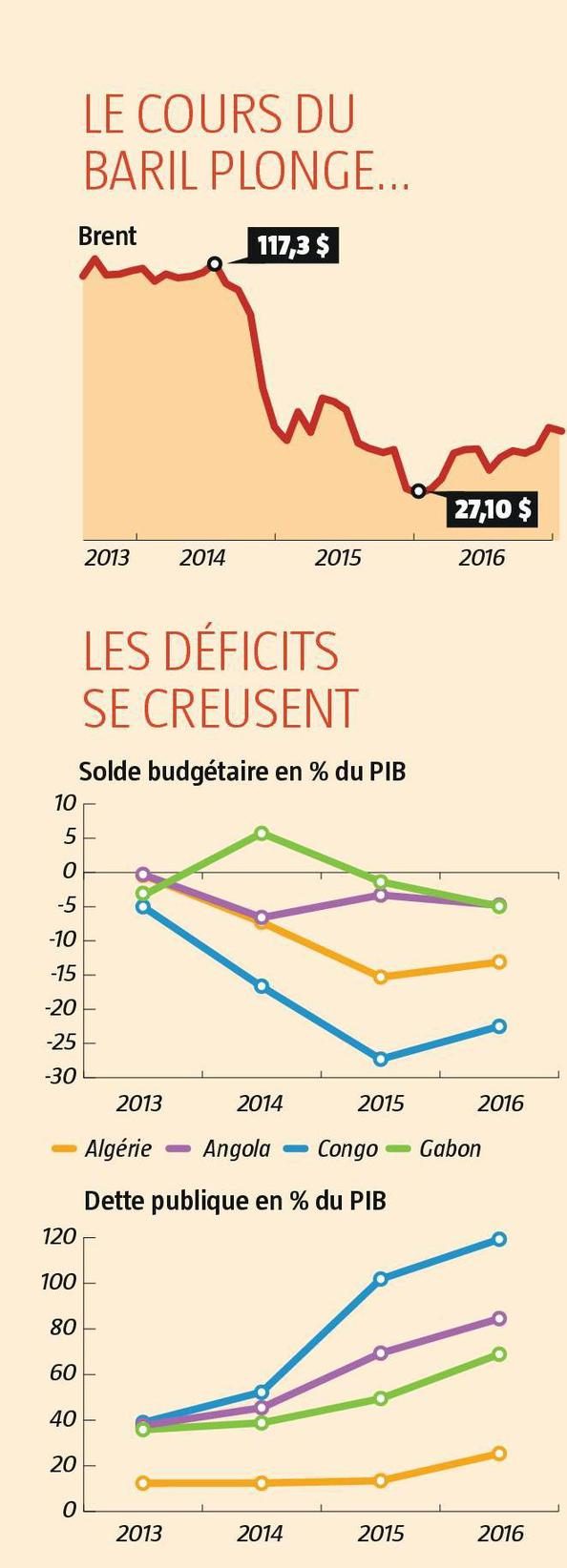

Alors que le prix du baril de Brent a augmenté de plus de 30 dollars (25,8 euros) en à peine un an, atteignant les 78 dollars le 25 mai, les pays producteurs africains, grands (Nigeria, Angola, Libye et Algérie) comme petits (Guinée équatoriale, Congo, Gabon et Tchad), se frottent déjà les mains.

La violente chute des cours subie entre la mi-2014 et 2016 – un effondrement de plus de 75 % – ne leur semble désormais plus qu’un mauvais souvenir. Les dernières projections des analystes leur dessinent à présent un horizon dégagé où le baril de Brent s’échangerait autour de 80 dollars.

Les facteurs qui orientent les cours à la hausse surpassent aujourd’hui clairement ceux qui les poussent à la baisse

« Les facteurs qui orientent les cours à la hausse surpassent aujourd’hui clairement ceux qui les poussent à la baisse », note Francis Perrin, chercheur associé à l’OCP Policy Center (Rabat) et spécialiste du secteur sur le continent.

« Depuis la crise de 2008, la consommation mondiale de pétrole est en légère croissance, de 1,6 % en 2017, portée par la demande des pays émergents. Quant à la production, elle a été affectée par la politique de quotas de l’Opep et de la Russie mise en place à la fin de 2016, mais aussi par les problèmes socio-économiques du Venezuela, ainsi que les craintes autour de nouvelles sanctions contre l’Iran. Et ce, même si l’extraction de pétrole de schiste nord-américaine continue d’augmenter », poursuit le chercheur.

Recettes publiques

Certes, les prédictions des analystes sont constamment désavouées, et la seule certitude absolue en matière pétrolière est celle d’une volatilité qui perdure. Mais le niveau des prix atteint aujourd’hui change la donne pour chacun des acteurs du secteur extractif sur le continent : États producteurs, compagnies et consommateurs.

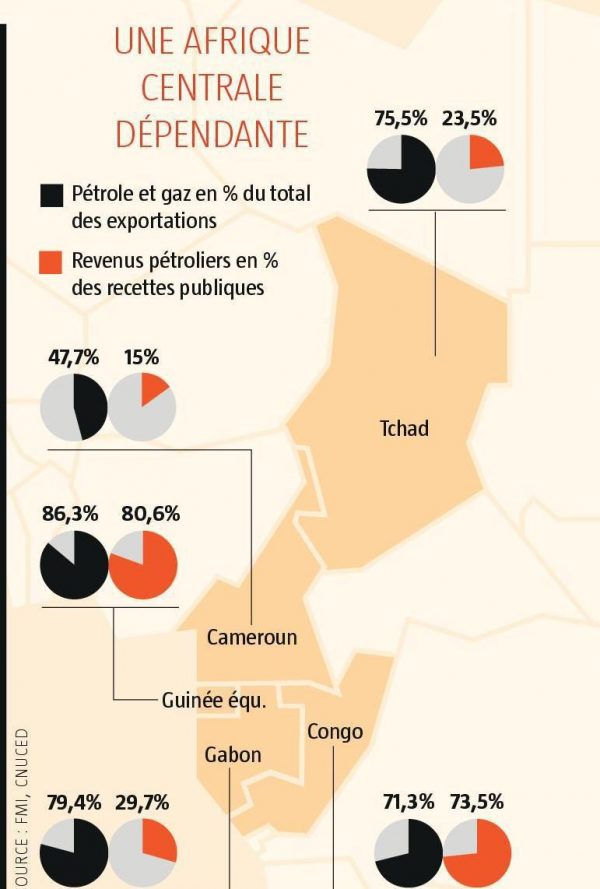

Du côté des gouvernements des pays producteurs, on se réjouit aussi évidemment des cours élevés qui, à production constante, font monter mécaniquement les recettes publiques. Mais certains analystes financiers craignent que cette conjoncture favorable ne sape les timides efforts entrepris pour diversifier des économies extrêmement dépendantes du pétrole et assainir leurs situations financières. C’est notamment le cas de l’Afrique centrale et du Nigeria.

Infographie © JA

« Le Gabon comme le Congo ont vu leur notation financière se dégrader ces trois dernières années, avec une dette qui n’a cessé de progresser, dépassant allègrement les 60 % du PIB, du fait de la chute des cours de 2014 à 2016, mais aussi de la mauvaise gestion des deniers publics. La bonne conjoncture ne va pas les encourager à la bonne gouvernance », craint Aurélien Mali, analyste chez Moody’s chargé de l’Afrique subsaharienne.

Le Tchad et le Congo se sont mis imprudemment dans les mains de géants du négoce, tels que Glencore et Trafigura, pour obtenir en 2015 et en 2016, quand les cours étaient au plus bas, des financements gagés sur leur production future.

Le bon élève angolais

Il y a un risque que les revenus supplémentaires générés par la hausse des cours viennent d’abord servir au remboursement de ces emprunts plutôt qu’à étoffer les budgets de ces États.

« Du fait de la manne pétrolière apportée par les cours élevés, le Nigeria a quant à lui déjà faibli dans son offensive pour collecter des recettes fiscales non pétrolières et rapatrier les budgets non dépensés d’établissements publics décentralisés, représentant 3 à 4 % de son PIB », note aussi Aurélien Mali, qui craint que la hausse des cours, couplée à l’approche de l’élection présidentielle, ne sonne le glas de la rigueur à Abuja.

L’Angola, seul bon élève repéré par l’analyste, semble malgré la hausse poursuivre ses efforts de diversification, en particulier vers l’agriculture et les services, et d’apurement de sa dette. Dans le même temps, Sonangol, piloté depuis sept mois par Carlos Saturnino, repense aussi sa stratégie en se recentrant sur ses activités traditionnelles (lire ci-dessous).

>>> À VOIR – Vidéo : L’Angola veut diversifier son économie face à la chute des cours du pétrole

Par ailleurs, si l’effet prix du baril va jouer positivement sur les recettes des pays africains producteurs, leurs volumes d’hydrocarbures sont pour plusieurs d’entre eux orientés à la baisse, notamment au Nigeria, confronté à des actes de sabotage et de vol sur ses installations du delta du Niger, mais aussi au Gabon et au Tchad.

Baisses de production

N’Djamena a produit seulement 73 000 barils par jour en 2016, soit moitié moins qu’en 2006. Libreville, en manque de nouvelles découvertes, est également sur une pente descendante depuis six ans, avec des volumes en baisse de 10 % sur la période 2012-2016, et de 8,5 % sur la seule année 2017.

En cause, le déclin naturel des champs matures et l’investissement insuffisant pour inverser la tendance des groupes pétroliers qui jugent les perspectives géologiques et la conjoncture politique peu porteuses.

En 2016, l’État gabonais avait vu ses recettes pétrolières fondre de 23 %, du fait de la chute des cours, mais aussi de la baisse de la production. Par ailleurs, l’Algérie et l’Angola, membres importants de l’Opep se sont engagés à respecter des quotas restreints de production (le Nigeria et la Libye en ont été exemptés du fait de leur situation politique intérieure).

La production de brut algérien était en moyenne de 1,348 million de barils par jour en 2016, de 1,306 million en 2017 et de 1,272 million en février 2018. Ce qui explique qu’en dépit d’un bond de 24,5 % du prix moyen du Brent entre 2016 et 2017 les recettes d’exportations algériennes n’aient progressé que de 18,4 %.

Les entreprises respirent

Seule augmentation notable de production sur le continent, celle du Congo. Après une baisse quasi continue de ses volumes de 2010 à 2016, celle-ci est enfin repartie à la hausse grâce au projet de Moho Nord, démarré par Total en mars 2017. Il doit ajouter progressivement 100 000 barils par jour à la production congolaise (238 000 barils par jour en 2016).

Un surplus qui, à 75 dollars le baril, représenterait sur une année 2,7 milliards de dollars à partager entre compagnies et État. Il est peu probable que les budgets de l’Éducation et de la Santé soient les premiers bénéficiaires.

Malgré l’incertitude de l’évolution des cours, les États producteurs peuvent au moins se réjouir de la volonté des pétroliers de profiter de l’embellie pour relancer leurs projets. Avec un baril à 78 dollars, les équilibres financiers sont plus faciles à atteindre pour les compagnies, qui respirent beaucoup mieux ces derniers mois.

Total prévoit de lancer plusieurs nouveaux projets de taille moyenne, en Angola et au Nigeria, à l’image de Zinia 2, au large des côtes angolaises, qui réutilise ses infrastructures existantes sur le bloc 17. Le 28 mai, à Paris, la décision d’investissement de 1,2 milliard de dollars pour ce projet a été signée par le patron de la major française, Patrick Pouyanné, en marge de la visite du président João Lourenço.

✍ Watch our Chairman & CEO @PPouyanne discussing several agreements signed yesterday by Total and @sonangoloficial covering the Group’s upstream and downstream activities in #Angola.

— TotalEnergies (@TotalEnergies) May 29, 2018

Learn more in our press release: https://t.co/DCEoSSb9B5 pic.twitter.com/UZGPzcb7xG

« Les entreprises parapétrolières cherchent des affaires. Pour Total, c’est maintenant qu’il faut qu’on accélère, c’est le bon moment de décider des investissements. Si l’on est capable de lancer rapidement des projets pour bénéficier d’un climat plus favorable en retrouvant des retours rapides sur investissement, ça vaut le coup », a fait valoir Patrick Pouyanné, qui, après la signature des contrats, outre Zinia 2, a aussi entériné le lancement d’une exploration conjointe Total-Sonangol du bloc 48.

>>> À LIRE – Interview – Patrick Pouyanné : « Le leader du pétrole en Afrique, c’est Total »

« Les prix de vente du gaz, négociés par les compagnies dans le cadre de contrat à terme, sont encore pour la plupart indexés sur le cours du Brent. La hausse des cours du pétrole a donc aussi des retombées positives sur le modèle économique des projets gaziers tournés vers l’exportation, alors que d’énormes réserves ont été mises au jour ces deux dernières années sur le continent, notamment au Sénégal, en Mauritanie, au Mozambique et en Égypte », explique Francis Perrin.

Investir à plusieurs

Mais chez les majors pétrolières comme Total, Eni, BP, Shell ou ExxonMobil, les plus actives en Afrique, si de nouveaux projets sont à l’étude, l’heure n’est pas encore à l’euphorie, et personne n’entend relâcher ses efforts en matière de discipline budgétaire.

Nous ne maîtrisons que nos coûts, pas les prix ! » rappelle Patrick Pouyanné

« Nous ne maîtrisons que nos coûts, pas les prix ! », rappelle Patrick Pouyanné, qui précise que la décision d’investissement pour Zinia 2 a été prise uniquement parce que son coût de développement, initialement estimé à 2,4 milliards de dollars, a été divisé par deux, et en raison d’un cadre fiscal avantageux consenti par le gouvernement angolais et Sonangol.

De plus, la rigueur budgétaire pousse toujours les compagnies à investir à plusieurs. L’italien Eni, qui a découvert les mégagisements de gaz de Zohr, en Égypte, et de Coral, au Mozambique, ne veut pas prendre la responsabilité de supporter seul les coûts et les risques de développement de ces énormes projets.

À Zohr, où 12 milliards de dollars d’investissement sont nécessaires, il s’est associé avec le britannique BP ainsi qu’avec le russe Rosneft, qui ont pris respectivement 10 % et 30 % des parts de l’exploitation. Pour le projet de liquéfaction gazière de Coral, c’est avec ExxonMobil qu’Eni a fait affaire, pour 2,5 milliards de dollars sur les 8 milliards qu’implique l’achèvement de l’usine.

Quant au projet ougandais de Total, qui pourrait aussi être lancé à la fin de 2018, il est conduit en étroite collaboration avec son découvreur britannique Tullow Oil et le chinois Cnooc, là encore pour se répartir les risques financiers dans un pays qui est nouveau dans cette industrie.

Une Afrique centrale dépendante © JA

« Tendance de fond »

Si les États producteurs et leurs partenaires pétroliers restent prudents concernant les perspectives positives ouvertes par la hausse des cours, pour la majorité des pays africains, qui sont d’abord des consommateurs de carburant, la remontée du prix du brut est d’ores et déjà une très mauvaise nouvelle. Même si, comme la Côte d’Ivoire, la République démocratique du Congo ou le Niger, ils en produisent un peu.

Cette hausse est une tendance de fond, nous allons bientôt en ressentir les effets dans notre facture énergétique !

« Cette hausse est une tendance de fond, nous allons bientôt en ressentir les effets dans notre facture énergétique ! » estime Thierry Tanoh, ministre ivoirien du pétrole et de l’énergie.

Pour ce dernier, « la seule manière pour les pays consommateurs de se prémunir contre les variations des cours, c’est de diversifier leurs sources d’énergie, notamment grâce aux projets d’électrification, au gaz, aux barrages hydrauliques, au solaire et à l’éolien ». Une diversification de la consommation en énergie qui, à ce niveau des cours, est plus que jamais à l’ordre du jour partout sur le continent.

Angola : Sonangol se recentre

« Nous avons fait un budget prévisionnel en tablant sur un baril à 50 dollars, alors que le cours est 25 dollars plus haut actuellement. Mais nous n’allons rien changer. Cet argent supplémentaire servira essentiellement à apurer nos dettes, et nous allons continuer à gérer nos affaires avec prudence », a indiqué Carlos Saturnino, le président du conseil d’administration de la Sonangol, lors de son passage à Paris le 28 mai avec le président João Lourenço.

Même s’il se réjouit de la hausse des cours, le patron de la compagnie nationale angolaise veut poursuivre sa stratégie de réorganisation baptisée Regeneração.

« Nous voulons faire de Sonangol un groupe plus léger et plus agile, recentré sur son cœur de métier pétrolier et gazier, et intégré verticalement de l’amont à l’aval », confie Saturnino, qui rappelle que son holding est encore présent dans des secteurs comme les télécoms, la banque ou l’aviation. Le plan de désinvestissement sera étalé sur la totalité de son mandat de cinq ans.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles