Finance : vers la fin des taux bas pour l’Afrique subsaharienne ?

Dégradation des comptes courants, déséquilibres budgétaires, hausse des taux américains… Les conditions du durcissement de l’accès des pays africains aux marchés financiers internationaux sont réunies. Décryptage.

Les conditions du durcissement de l’accès des pays africains aux marchés financiers internationaux sont réunies. © DR

« Le vent a tourné ! », préviennent Benjamin J. Young et Maxim Rybnikov de l’agence Standard & Poor’s, dans une note publiée fin décembre. Après avoir bénéficié pendant des années de conditions de financement assez favorables avec des taux d’intérêts relativement bas sur les marchés internationaux, les pays d’Afrique subsaharienne devront « diriger une part de plus en plus importante de leurs revenus au financement de leur dette au cours des trois prochaines années », expliquent les deux analystes.

Plusieurs facteurs expliquent cette évolution : des dynamiques internes, telles la chute des devises de plusieurs pays de la région et les importants déficits publics et extérieurs ; ainsi que des facteurs exogènes comme la hausse des taux d’intérêts de la Réserve fédérale des États-Unis (Fed) et le resserrement de la liquidité sur les marchés mondiaux.

L’inflation de la dette

La plupart des 18 pays d’Afrique subsaharienne notés par S&P ont vu leur monnaie nettement reculer face au dollar américain en 2015. Cette chute est d’environ 40 % dans le cas du kwacha zambien et du metical mozambicain, et d’environ 20 % dans celui du rand sud-africain et du kwanza angolais.

Des reculs expliqués, dans la plupart de ces pays, par la baisse des prix des matières premières (pétrole, minerais…). Pour seule une poignée d’entre eux (RDC, Rwanda, Éthiopie et Nigeria), cette baisse est inférieure à 10 % depuis janvier 2015.

La chute des devises nationales renchérit le coût en monnaie locale de la dette internationale de ces États qui devient plus difficile à rembourser. Selon Standard &Poor’s, l’ »inflation de la dette » induite par la dépréciation des monnaies locales affecte tout particulièrement le Mozambique (+20 %), la Zambie (+15), le Ghana (+6 %) et l’Angola (+ 4 %).

Déficits jumeaux

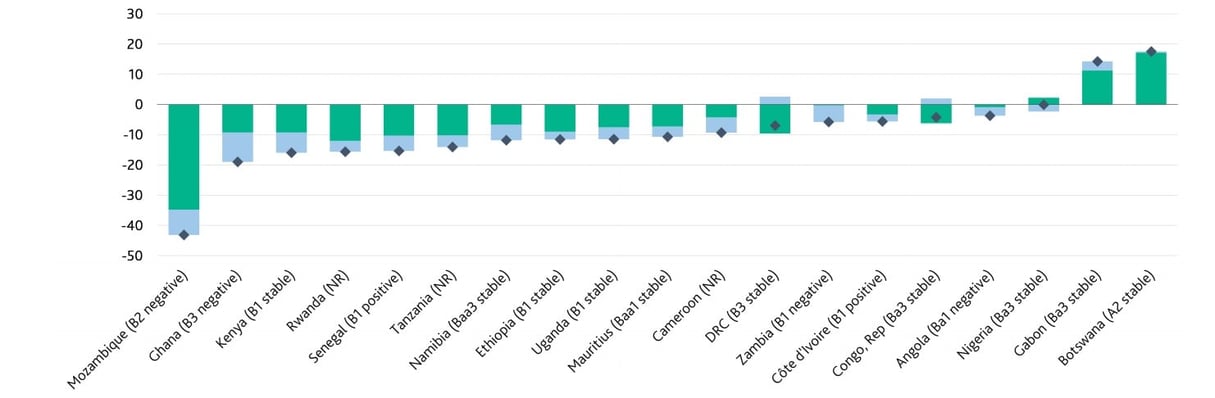

À ce renchérissement de la dette créé par le dépréciation des monnaies locales s’ajoute la pression exercée par les déséquilibres commerciaux et budgétaires de plusieurs pays d’Afrique subsaharienne – avec des « déficits jumeaux » très souvent supérieurs à 10 % du PIB, comme le note le graphique ci-dessous, tiré d’une étude de l’agence Moody’s.

"Déficits jumeaux" (en vert le solde de la balance commerciale, en bleu le déficit public) des États subsahariens notés par Moody's en 2014, en pourcentage du PIB. © Moody’s

Standard & Poor’s estime pour sa part que ces déficits vont se creuser entre 2015 et 2017 dans 12 des 18 pays africains couverts par l’agence de notation. Les hausses les plus sévères (entre 5 % et 13 % de détérioration des déficits publics) étant attendues dans les pays très dépendants des exportations pétrolières, tels que le Gabon, l’Angola et le Congo-Brazzaville.

« Les pays d’Afrique subsaharienne dont les déficits courants ne sont pas financés entièrement par les IDE et les financements bilatéraux ou multilatéraux et ceux qui financement leurs importants déficits fiscaux sur les marchés extérieurs sont particulièrement vulnérables à la hausse de taux de la FED », explique Aurélien Mali, conseiller analytique senior pour l’Afrique chez Moody’s.

Mi-décembre, la Réserve fédérale américaine a haussé de 25 points de base son taux directeur à 0,5 % et a annoncé une hausse progressive d’environ 100 points de base par an pour atteindre 3 % en 2018.

« La hausse des taux d’intérêt américains pourrait déclencher une réallocation des investissements en portefeuille vers les marchés plus développés au détriment de ces pays d’Afrique subsaharienne. Cette augmentation des sorties de capitaux peut mettre la pression sur les réserves de change de ces pays, ce qui affaiblirait davantage leurs monnaies », décrypte Aurélien Mali.

L’augmentation du coût du capital associée à cette dépréciation pourrait entraîner la réduction des investissements publics, ce qui peut réduire les perspectives de croissance et… dissuader de futurs investisseurs étrangers. Des effets qui se renforcent donc et pourraient rendre encore plus difficile l’accès des pays africains aux marchés financiers internationaux.

Rendements

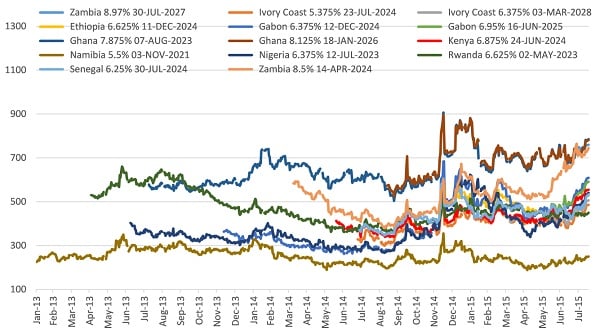

De fait, le durcissement de ces conditions est déjà visible. Outre le niveau assez élevé des taux d’intérêts des eurobonds émis en 2015 par de nombreux pays de la région tels que le Ghana, l’Angola et la Zambie, les rendements sur les marchés internationaux des obligations émises précédemment par les pays d’Afrique subsaharienne sont en nette augmentation (comme le montre le graphique ci-dessous).

Évolution du coupon des obligations souveraines des États d'Afrique subsaharienne. © Moody’s

« La vague des eurobonds émis par les pays d’Afrique subsaharienne au cours de la dernière décennie n’a pas encore été vraiment testée. Beaucoup d’entre eux arrivent à échéance sur la période 2020-2024, durant laquelle les conditions risquent d’être encore plus difficiles si l’embellie américaine se confirme », prévient Aurélien Mali.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles

Les plus lus – Économie & Entreprises

- La Côte d’Ivoire, plus gros importateur de vin d’Afrique et cible des producteurs ...

- Au Maroc, l’UM6P se voit déjà en MIT

- Aérien : pourquoi se déplacer en Afrique coûte-t-il si cher ?

- Côte d’Ivoire : pour booster ses réseaux de transports, Abidjan a un plan

- La stratégie de Teyliom pour redessiner Abidjan