Tribune : Diasporas, les oubliées des émissions obligataires

Les transferts d’argent effectués par les émigrés constituent une ressource financière importante pour les économies africaines, agissant comme un filet de sécurité pour des millions de familles. Et si les États en tiraient profit pour développer leurs infrastructures à travers des « obligations de la diaspora » ?

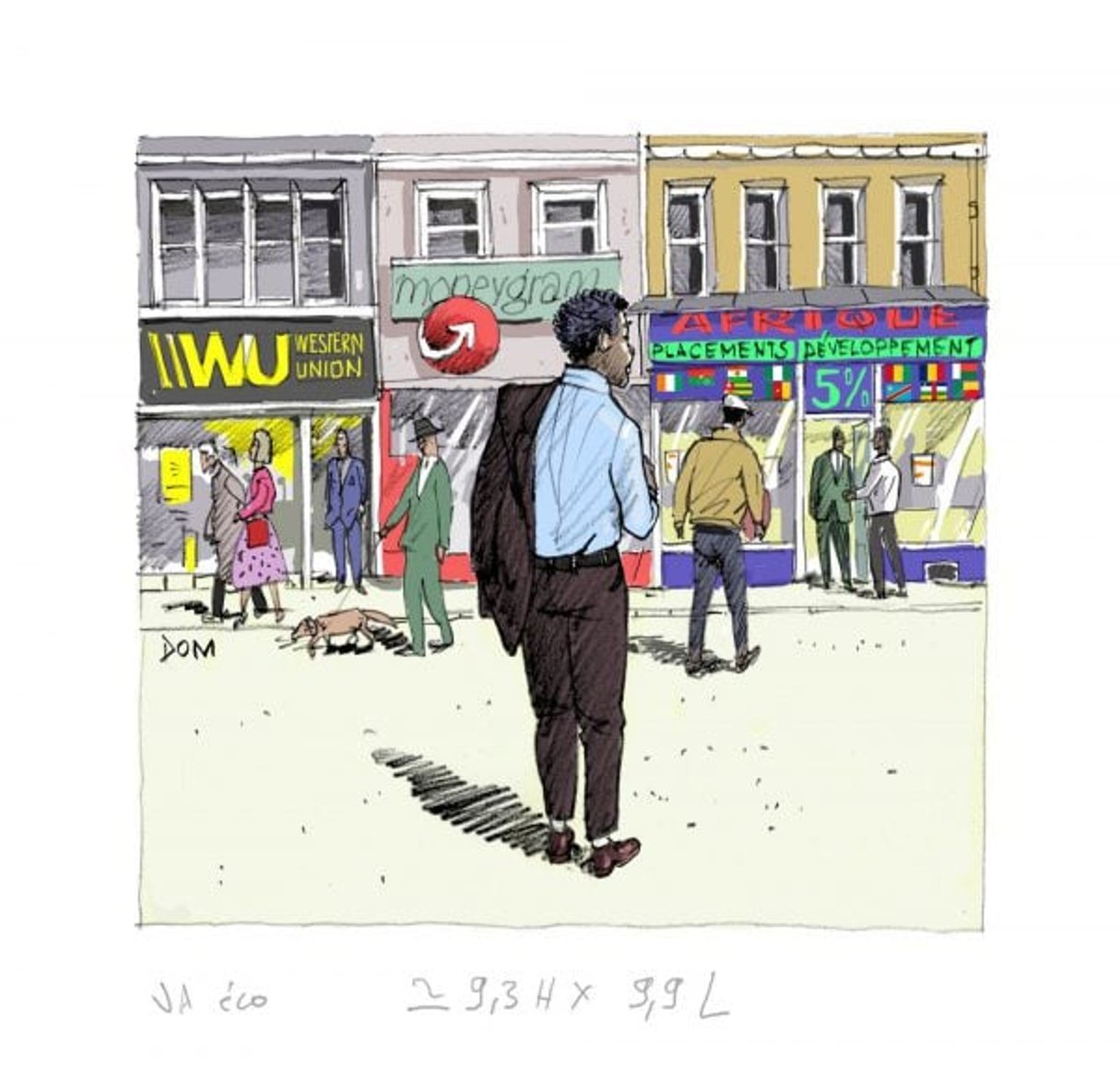

© DOM

Selon la Banque mondiale, environ 247 millions de personnes, ou 3,4 % de la population mondiale, vivaient en dehors de leur pays d’origine en 2016, et, la même année, un montant global de 590 milliards de dollars (560 milliards d’euros) a été transféré par les émigrés, dont plus de 450 milliards de dollars vers les pays en développement. Le nombre d’émigrés africains dans le monde occidental est estimé à 140 millions d’individus, et la masse monétaire transférée chaque année vers le pays natal est évaluée à 55 milliards de dollars. Le Nigeria en est le premier bénéficiaire en Afrique et le sixième dans le monde, avec 21 milliards de dollars annuellement.

Ces transferts effectués par des émigrés font donc partie intégrante de la vie économique et sociale, agissant comme un filet de sécurité financière pour des millions de familles à travers la planète. Toutefois, ces fonds ne sont qu’un mécanisme de survie essentiellement orienté vers la consommation et un peu vers l’habitat. Le fondement de ce phénomène est en réalité personnel et familial – certainement pas national – et contribue donc assez peu au financement des infrastructures nécessaires au développement économique des pays d’origine.

Les « obligations de la diaspora »

Bien entendu, les gouvernements de tous les continents ont cherché à canaliser et à capter cette très abondante épargne des émigrés. Les modèles les plus connus sont ceux d’Israël et de l’Inde. En effet, Entre 1951 et 2015, le premier a levé à travers des « obligations de la diaspora » un total de 32 milliards de dollars, et le second pas moins de 11 milliards de dollars. Les motivations des souscripteurs pour ces deux pays n’étaient pas uniquement une contribution au développement économique de leur pays, mais comportaient bien une dimension patriotique de nature politique et/ou militaire ; l’Inde, par exemple, était sous sanctions internationales, dans les années 1990, à cause de ses essais nucléaires.

Cela dit, la question qui se pose est celle de savoir ce que sont exactement les « obligations de la diaspora » (diaspora bonds). Il s’agit d’un emprunt obligataire émis par un gouvernement destiné à être souscrit par ses ressortissants d’origine résidant à l’étranger. En général, le produit de l’emprunt obligataire est affecté à un ou plusieurs projets majeurs d’infrastructures publiques, si possible directement générateurs de revenus suffisants pour assurer le service de la dette. Il existe plusieurs variantes aux différentes émissions obligataires de la diaspora : en multidevises, en une seule devise, voire en monnaie locale quand cela est possible.

L’Éthiopie, un cas d’école

Le remboursement peut se faire par annuités ou « in fine ». L’emprunt peut bénéficier de la garantie souveraine de l’État émetteur. L’opération peut être restreinte aux seuls membres de la diaspora ou ouverte et combinée à tout autre type d’investisseurs, y compris les institutionnels de tous pays, comme le sont les emprunts classiques sur le marché financier international tels qu’en ont émis le Maroc (2010), le Sénégal ou la Zambie (2012).

Au niveau continental, il y a quelques cas d’école à examiner. Le premier pays africain à avoir émis un diaspora bond est l’Éthiopie, en 2008, avec l’EEPCO Millennium Corporate Bond sur dix ans au taux fixe de 5 %. Cette opération a été considérée comme un échec, en partie pour des problèmes de perception du risque de non-paiement et aussi à cause de l’option que s’était offerte le gouvernement éthiopien de rembourser les devises collectées en monnaie locale, le birr. La seconde émission éthiopienne, effectuée en 2011, le Renaissance Dam Bond, sur dix ans avec un taux flottant, entièrement remboursable en devises, a en revanche été bien perçue par les souscripteurs.

300 millions de dollars en un jour

Le Nigeria a connu un succès retentissant le 19 juin 2017 en levant en un seul jour la somme de 300 millions de dollars, essentiellement auprès de ses diasporas britannique et américaine. Pour réussir cette opération, le gouvernement fédéral a bénéficié de deux atouts maîtres. D’abord, il a sollicité et obtenu les approbations des autorités de régulation des marchés financiers de ces pays. Il faut savoir que la protection de l’épargne publique relève du pays de résidence et non du pays d’origine. L’autre facteur déterminant est que le Nigeria dispose de véritables banques (FBN ou UBA) à Londres et à New York qui permettent d’accéder à leurs diasporas à travers des canaux professionnels bancaires.

Ainsi donc, quelles leçons les pays francophones peuvent-ils tirer de ces expériences ? Ils disposent d’avantages importants : une monnaie locale, le franc CFA, acceptable par les membres de ses diasporas, et d’un différentiel très favorable de taux d’intérêt avec celui de l’euro ou du dollar. Ils peuvent donc émettre en franc CFA avec de bonnes chances de réussite. En revanche, ils vont souffrir de deux insuffisances sérieuses sur lesquelles il va falloir travailler. C’est d’une part le besoin d’une cartographie précise de ces diasporas. Pas seulement une carte géographique et démographique, mais des informations précises sur les niveaux d’éducation, de revenus, les modes de vie, les motivations d’épargne, etc.

Un accès limité aux circuits classiques

D’autre part, étant donné qu’ils n’ont pratiquement pas de réseaux bancaires nationaux dans les pays de résidence, l’accès aux émigrés reste en dehors des circuits financiers classiques. Pour les atteindre, il faudra passer par les églises, les mosquées, les associations professionnelles, internet ou les radios communautaires. Il faut être réaliste.

Dans ces conditions, on ne peut pas s’attendre à lever des sommes extraordinairement élevées de nos diasporas. Mais notre devoir est de les inviter progressivement à investir dans les titres de leurs pays d’origine. La BAD avait publié un document en décembre 2012 dans lequel elle se proposait d’assister tous les pays membres à émettre des « obligations de la diaspora ». Il serait approprié de remettre cette étude au goût du jour et de la rediffuser.

Sur le plan pratique, on peut assez facilement envisager que chaque pays qui émettra un emprunt obligataire international de type eurobond prévoie une fenêtre destinée à la diaspora pour lui permettre de se familiariser avec ces instruments, d’enrichir sa culture financière et ainsi de préparer l’avenir.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles

Les plus lus – Économie & Entreprises

- La Côte d’Ivoire, plus gros importateur de vin d’Afrique et cible des producteurs ...

- Au Maroc, l’UM6P se voit déjà en MIT

- Aérien : pourquoi se déplacer en Afrique coûte-t-il si cher ?

- Côte d’Ivoire : pour booster ses réseaux de transports, Abidjan a un plan

- La stratégie de Teyliom pour redessiner Abidjan