Pourquoi le rythme des fusions et acquisitions ralentit en Afrique

Avec la chute des prix des matières premières et la hausse annoncée des taux d’intérêt aux États-Unis, les investisseurs se sont fait prudents au premier semestre.

Fin 2014, Coca-Cola et SABMiller ont créé une coentreprise d’emballage en Afrique pour près de 3 milliards de dollars. © Noor Khamis/Reuters

Il y a six mois encore, les investisseurs internationaux parlaient volontiers des possibilités de faire des affaires en Afrique subsaharienne. Attirées par l’émergence de nouveaux consommateurs et par ses richesses minières, une foule de multinationales étaient très actives sur le continent. La fin 2014 a été très riche en fusions et acquisitions, avec par exemple la création d’une coentreprise d’embouteillage entre Coca-Cola et SABMiller pour près de 3 milliards de dollars (2,5 millions d’euros).

Essoufflement

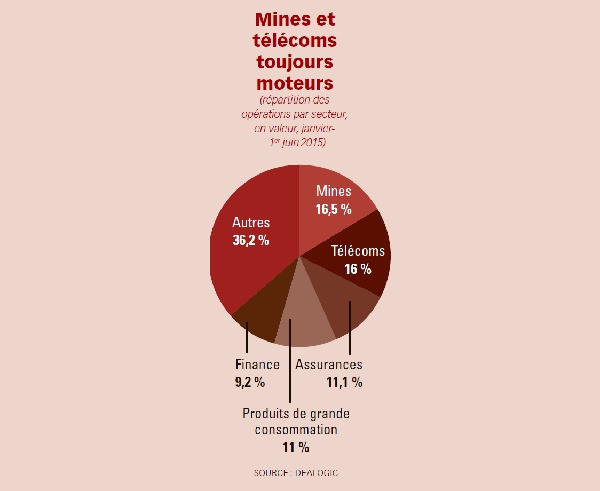

Mais cette dynamique a commencé à s’essouffler. En Afrique subsaharienne, les opérations de fusions et acquisitions sont pénalisées par l’effondrement des prix des produits de base et par la hausse prévue des taux d’intérêt américains. Les transactions ayant eu lieu sur le continent depuis le début de l’année sont estimées à 9,2 milliards de dollars, soit 23 % de moins que la valeur enregistrée sur la même période l’an dernier. Le plus bas niveau depuis 2004, selon Dealogic.

Pour l’essentiel, cette baisse reflète le recul des opérations de groupes étrangers qui rachètent des entreprises africaines ou réalisent des fusions sur le continent. Ce type de contrats a en effet diminué de 46 % par rapport au premier semestre de l’an dernier, marquant son niveau le plus bas en treize ans.

D’après Brian Smith, directeur Afrique subsaharienne de la banque d’investissement JPMorgan, la chute du prix du pétrole et des cours des principaux produits de base a complètement changé la dynamique sur le continent. « On voyait beaucoup d’opérations dans les secteurs pétrolier et gazier au Nigeria, au Kenya et au Mozambique. Idem dans les mines. Mais l’activité a ralenti depuis que les cours ont chuté », explique-t-il. Par ailleurs, l’incertitude qui prévalait avant les élections au Nigeria – plus grande économie et premier producteur d’or noir du continent – a pu refroidir l’engouement des investisseurs.

Répartition sectorielle des fusions-acquisitions réalisées en Afrique entre janvier et fin mai 2015. © DR

D’après les analystes, il faut s’attendre à une légère hausse des opérations dans les prochains mois à présent que l’alternance y est achevée. De nombreuses opportunités devraient s’y présenter, notamment dans l’énergie, où des sociétés surendettées cherchent à vendre des participations.

Si les opérations de groupes étrangers diminuent, celles d’acteurs africains maintiennent leur niveau.

Mais sur l’ensemble du continent, ce sont les entreprises locales spécialisées dans les produits de consommation et les services financiers qui attireront davantage l’attention des investisseurs, lesquels misent sur la progression des classes moyennes. Atlas Mara illustre cet intérêt. Le véhicule d’investissement fondé par Bob Diamond, l’ex-patron de Barclays, et par l’homme d’affaires Ashish Thakkar, a annoncé en avril négocier le rachat de 45 % de Banque populaire du Rwanda, pour 22,5 millions de dollars. Elle étofferait un portefeuille qui comprend déjà le groupe panafricain BancABC et 30 % de Union Bank of Nigeria.

Potentiel

Toutefois, les bonnes affaires sont loin d’être aisées à dénicher. D’après Richard Gush, le directeur général de Bank of America Merrill Lynch en Afrique du Sud, les investisseurs doivent travailler dur pour identifier des « poches de valeur » dans la région. Par ailleurs, « les attentes des vendeurs sur les prix des actifs restent fortes et ont été stimulées par deux éléments : l’important montant de liquidités disponibles et la relative rareté des opportunités de qualité réalisables rapidement », soutient-il.

Mais dans un contexte où les occasions intéressantes sont limitées et où la demande mondiale est grande, cette hausse des prix reste raisonnable. « Ils sont élevés si on les compare à leurs niveaux historiques, mais justifiables au regard de la progression qu’on peut attendre de l’Afrique. On paye son potentiel », analyse Brian Smith. En dépit d’un ralentissement mondial, le FMI prévoit une croissance de 4,5 % en Afrique subsaharienne cette année.

Si les opérations de groupes étrangers diminuent, celles d’acteurs africains maintiennent leur niveau. Au cours des six dernières semaines, le milliardaire sud-africain Christo Wiese, qui possède un tiers de la société d’investissement Brait, a payé 780 millions de livres (plus de 1 milliard d’euros) pour prendre une participation majoritaire dans le détaillant britannique New Look et 682 millions de livres pour près de 80 % des parts de la chaîne de fitness Virgin Active. Reste que, pour l’instant, la grande majorité des deals menés par des Africains sont sud-africains.

Phakamisa Ndzamela et Andrew England

© Financial Times et Jeune Afrique 2015

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles