Matières premières : Glencore, portrait d’un groupe opportuniste

Le géant suisse est aux mines et au négoce ce que Goldman Sachs est à la finance : redoutable, bien connecté et toujours à l’affût des bons coups. Enquête sur un cost-killer qui tire son épingle du jeu en pleine chute des cours.

La mine de cuivre Frontier à Sakania, à la frontière avec la Zambie, en République démocratique du Congo. © Gwenn Dubourthoumieu pour Jeune Afrique

Les temps sont durs pour le secteur des matières premières. Fin février, le cuivre avait perdu 20 % de sa valeur en douze mois, le fer 26 %, le zinc 18 % et le charbon 15 %. Et même si le baril de brut a de nouveau dépassé les 40 dollars le 7 avril, son cours est bien en dessous de ses niveaux de 2011 et de 2014, quand il était à plus de 100 dollars.

Dans ce contexte difficile, un acteur majeur tire son épingle du jeu : Glencore, le géant suisse du négoce, devenu en 2013 un groupe minier de premier plan avec le rachat de son compatriote Xstrata, installé comme lui dans le canton de Zoug. Bien sûr, l’effondrement des cours a entraîné, début 2015, la chute du prix de ses actions à la City, à l’instar de ses concurrents AngloAmerican, BHP Billiton ou Rio Tinto.

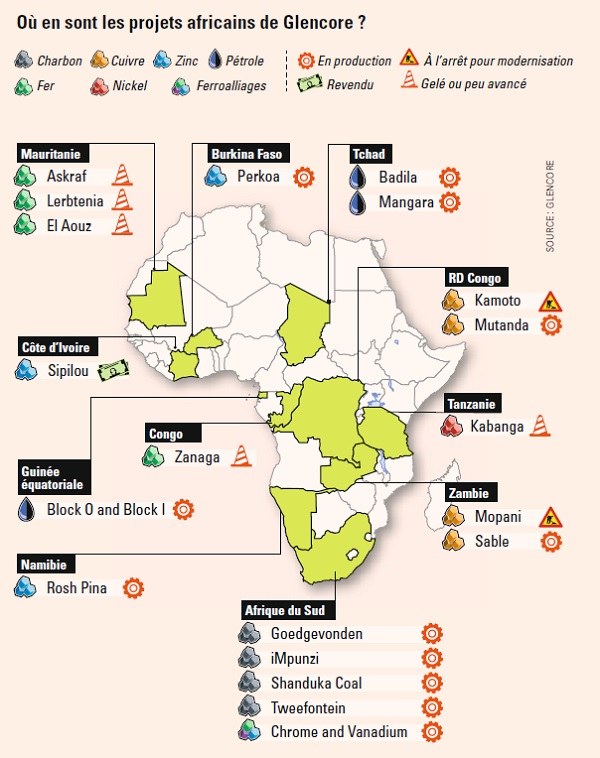

Mais le navire Glencore, piloté d’une main ferme par le Sud-Africain Ivan Glasenberg, fils spirituel du fondateur du groupe, le controversé Marc Rich, a pris des mesures drastiques pour regagner la confiance des investisseurs. En Afrique, où il est très présent dans le cuivre et dans une moindre mesure dans le pétrole, le fer, le nickel et le zinc, le groupe suisse a ainsi procédé à une revue d’actifs sans concession.

Résultat : le cours de l’action Glencore est passé de 72 à 158 livres sterling entre le 13 janvier et le 14 avril 2016 ; et ce en dépit d’une perte nette de 5 milliards de dollars en 2015 (environ 4,6 milliards d’euros), liée surtout aux fortes dépréciations d’actifs extractifs inscrits dans les comptes par Ivan Glasenberg (à eux seuls, les gisements pétroliers tchadiens ont été dévalués de 1 milliard de dollars).

Une stratégie pensée et conduite par Glasenberg

La méthode Glencore, extrêmement réactive à l’égard des marchés, est connue. « Dans le domaine minier, travailler chez eux, c’est comme intégrer Goldman Sachs dans le milieu bancaire, compare un avocat européen qui connaît bien les rouages du géant suisse. À la différence des grandes technostructures qui caractérisent Rio Tinto ou BHP Billiton, l’organisation de Glencore est extrêmement légère.

Il y a peu d’échelons entre Ivan Glasenberg et les projets, et ce sont clairement des financiers et des traders qui dirigent, et non pas des industriels. Ils font preuve d’un opportunisme sans égal, avec l’obsession de couper tout ce qui n’est pas productif. »

Pour un autre avocat qui a jadis travaillé pour Glencore, « l’entreprise fonctionne comme une alliance d’une poignée d’entrepreneurs, tous actionnaires, sous l’autorité du premier d’entre eux, Ivan Glasenberg, installé pour longtemps à son poste ». D’après un ancien employé de Glencore en Afrique, « chacune des divisions de l’entreprise [fer, cuivre, nickel, zinc ou pétrole] est cloisonnée, ce qui rend les évolutions transversales difficiles. Chacune a un patron qui fait le lien entre le siège suisse et des troupes sur le terrain centrées exclusivement sur les projets ».

« Ivan Glasenberg privilégie des projets déjà en exploitation, qui génèrent immédiatement des flux de trésorerie », décrypte un ancien expatrié de Glencore.

Dans le fer, la revue par l’état-major des actifs africains, tous hérités de Xstrata, a entraîné le gel de tous les projets, en particulier en Mauritanie et au Congo, où les effectifs ont été réduits au strict minimum : un représentant par pays et quelques salariés locaux pour assurer la maintenance des installations en attendant un repreneur.

« Quand Glencore a racheté Xstrata, les effectifs ont été divisés par deux dans les deux mois qui ont suivi, avant d’être définitivement dégraissés », se souvient douloureusement un ancien salarié. « Dès le départ, nous avons compris que les nouveaux projets nécessitant de gros investissements n’intéressaient pas Ivan Glasenberg. Il privilégie des projets déjà en exploitation, qui génèrent immédiatement des flux de trésorerie », raconte un ancien expatrié.

Selon une autre source, le projet de Zanaga, au Congo, où près de 6 milliards de dollars devaient être investis dans la construction d’un minéroduc, d’installations industrielles et d’un port minéralier, a vite été abandonné. Quant aux projets mauritaniens, Glencore y croyait davantage du fait de l’existence d’un chemin de fer proche des gisements, qu’il pensait utiliser.

Mais les négociations avec les autorités et la Société nationale industrielle et minière (Snim), qui gère la voie ferrée, se sont enlisées. Selon un ancien salarié, Glencore veut maintenant sortir complètement de la filière fer. Les discussions en cours (notamment avec un investisseur chinois) pour la revente du gisement d’Askaf, en Mauritanie, montrent que le groupe va dans cette direction.

Projets suspendus

Même décision radicale dans le nickel, hérité également de Xstrata. La filiale de Glencore détentrice du projet de Sipilou, dans l’ouest de la Côte d’Ivoire (et qui possédait également des actifs en République dominicaine et aux Philippines), a été revendue pour 290 millions de dollars, en août 2015, à un tiers dont l’identité n’a pas été révélée.

Cette série de désengagements fait s’interroger les anciens salariés de Xstrata sur l’intérêt réel, pour Glencore, de la mégafusion payée au prix fort de 29 milliards de dollars. « Tout ça pour ça ? Dépenser une telle fortune pour Xstrata pour finalement le dépecer, c’est du gâchis », juge l’un d’eux.

En revanche, dans la filière cuivre – le minerai fétiche de Glencore, qui lui a assuré 40 % de sa marge Ebitda en 2015 -, le groupe fait savoir qu’il est en Afrique pour durer. Selon le patron de cette division, le Grec Telis Mistakidis, les mines de cuivre africaines de la firme représentent une capacité d’environ 600 000 tonnes (à comparer aux quelque 1,5 million de tonnes de cuivre extraites par Glencore dans le monde en 2015).

« La RD Congo et la Zambie disposent de gisements exceptionnels, dont la teneur est deux à trois fois supérieure à celle des meilleurs gisements sud-américains », explique à Jeune Afrique ce fidèle lieutenant d’Ivan Glasenberg.

Certes, l’annonce, en septembre 2015, de l’arrêt des mines de Kamoto, en RD Congo, et de Mopani, en Zambie (soit 300 000 tonnes de cuivre par an à elles deux), a jeté un froid dans la région. Mais Telis Mistakidis assure que cela permet à Glencore d’investir pour remplacer les anciennes installations de première transformation du minerai (héritées des anciens exploitants, la Gécamines en RD Congo et ZCCM en Zambie) par des équipements modernes.

Il y a un effet d’aubaine à réaliser cette mise à niveau au moment où les prix du cuivre sont au plus bas

Ceux de Kamoto (une mine à ciel ouvert) seront semblables à ceux de Mutanda, un projet plus récent où Glencore continue de produire 200 000 tonnes par an, explique le Grec. Mi-2017, lors de son redémarrage, le site de Kamoto bénéficiera ainsi de coûts d’exploitation réduits : autour de 1,20 dollar la livre de minerai, soit l’un des plus compétitifs au monde.

Et à Mopani (une mine souterraine), « les opérations permettant la remontée du minerai depuis 1 500 m de profondeur vont passer de quatorze à trois grâce à la modernisation des installations, se félicite Telis Mistakidis. Là encore, cela nous donnera une compétitivité accrue. »

Le patron de la division cuivre, qui en gère à la fois l’extraction, la transformation et le négoce, le reconnaît lui-même : cette décision d’arrêter temporairement certaines mines de la copper belt africaine correspond également à un calcul de trader. Il y a un effet d’aubaine à réaliser cette mise à niveau au moment où les prix du cuivre sont au plus bas. Et la diminution importante de l’offre de cuivre sur le marché pourrait avoir un effet bénéfique sur les prix.

Une créativité sans pareille

Car, chez Glencore, dans le cuivre comme dans le pétrole, les synergies entre la production et le négoce fonctionnent désormais à plein. En ces temps de crise néfaste à la branche extractive minière et pétrolière, en perte opérationnelle de 292 millions de dollars en 2015, c’est le trading qui permet au géant suisse de limiter la casse, avec une marge opérationnelle de 2,5 milliards de dollars.

« En période de cycle bas des prix des matières premières, Glencore a démontré que sa branche négoce, dont les profits dépendent non pas du niveau des prix mais de leur volatilité, lui offre un modèle économique résilient », analyse un spécialiste du secteur extractif.

De sa culture du trading, Glencore a aussi tiré une créativité sans pareille en matière de montage contractuel, ce qui lui permet de se prémunir contre un risque politique qui ne lui a jamais fait peur, contrairement aux autres multinationales minières telles que BHP Billiton, craintives sur le continent. « Glencore a inventé de nouvelles méthodes pour contourner les règles en vigueur sur les marchés : par exemple, les prêts à des gouvernements gagés sur de futures ressources pétrolières et minières », rappelle Marc Guéniat, de l’ONG suisse.

Au Tchad, Glencore est devenu le banquier des autorités pour l’achat des parts de Chevrondans le projet pétrolier de Doba.

La Déclaration de Berne, très critique quant aux méthodes iconoclastes de Glencore et de son concurrent Trafigura, créé par deux anciens du groupe suisse, Claude Dauphin et Eric de Turckheim.

Au Tchad, le groupe d’Ivan Glasenberg, titulaire de trois permis d’exploitation et en situation de quasi-monopole sur le trading des parts pétrolières de l’État, est allé jusqu’à devenir le banquier des autorités pour les aider à reprendre les parts de Chevron dans le projet pétrolier de Doba, en échange d’un remboursement en barils de pétrole (lire ci-dessous).

Même type d’opération, en novembre 2015, avec le Congo, sous la forme d’un prêt de 218 millions de dollars à la Société nationale des pétroles du Congo (SNPC), cette fois-ci en échange de futures cargaisons de brut. Un contrat paraphé en dépit de l’injonction faite à Brazzaville de ne pas recourir à ce type de prêts compte tenu de son programme d’annulation de la dette avec les bailleurs de fonds internationaux.

Encore plus original, l’accord signé par Glencore en RD Congo : en échange de sa contribution (306 millions de dollars) à la production de 450 MW et à l’installation de lignes de transmission électrique, la Société nationale d’électricité (Snel), pourtant connue pour ses déboires avec des fonds vautours américains, s’est engagée à rembourser le groupe suisse sous forme d’approvisionnement en électricité de ses sites dans le pays.

« Sur les 450 MW ajoutés à la capacité de la Snel, la moitié sera disponible fin 2016 et l’autre fin 2017. Finalement, Glencore en utilisera 350 MW pour Mutanda et Kamoto, et 100 MW iront dans le réseau au bénéfice des autres consommateurs congolais », se réjouit Telis Mistakidis, pour qui l’accès à l’électricité est un élément crucial pour rendre ses sites compétitifs.

Dans ses négociations avec les États, les discussions sont gérées au plus haut niveau. En Mauritanie, Ivan Glasenberg est venu deux ou trois fois rencontrer le président Mohamed Ould Abdelaziz, qu’il connaissait auparavant via les activités de négoce. Au moment où le groupe suisse croyait encore en l’avenir du fer, Glasenberg a également rencontré le président guinéen, Alpha Condé, pour discuter du mégaprojet du mont Simandou en marge du forum de Davos, en janvier 2015.

« Le patron n’hésite pas à se déplacer pour débloquer certaines questions », note un ancien expatrié. Au moment de signer le prêt tchadien controversé, en 2014, le Sud-Africain s’est rendu à N’Djamena, s’attirant les louanges du ministre du Pétrole, Djerassem Lebemadjiel, pour qui Glencore est un « partenaire stratégique ».

Le groupe suisse va repartir à la recherche de nouvelles positions, dans le cuivre et le pétrole en priorité.

« Aujourd’hui, Glencore n’est clairement pas dans une optique de rachat de nouveaux actifs en Afrique ou ailleurs, mais dans une logique de discipline budgétaire et de désendettement, pour garder une bonne notation financière », analyse notre avocat européen. Ivan Glasenberg a d’ailleurs promis au marché de réduire sa dette de 25,9 milliards à 17,5 milliards de dollars d’ici à la fin de l’année.

« Mais lui et ses équipiers – qui ne sont pas des enfants de chœur – restent toujours en veille sur un continent qui ne leur fait pas peur », prévient la même source. Selon cet avocat, après un assainissement de son bilan, le groupe suisse va repartir à la recherche de nouvelles positions, dans le cuivre et le pétrole en priorité. Avec le même opportunisme et les mêmes ruses contractuelles ? À n’en pas douter.

Les projets africains de Glencore. © DR

Un passé controversé

Le fondateur de Glencore, le sulfureux Marc Rich, est décédé en 2013. Cumulant les nationalités américaine, espagnole, belge, israélienne et suisse, il a marqué toute une génération de traders des matières premières. Pour bâtir Glencore, créé en 1974 sous le nom de Marc Rich & Co, l’homme d’affaires, condamné aux États-Unis pour violation de l’embargo sur l’Iran (avant d’être gracié en 2001 par Bill Clinton), s’était installé dans une Suisse fiscalement accueillante et protectrice du secret des affaires.

Depuis son siège à Baar, Marc Rich a fondé un empire aux ramifications mondiales. Mi-2011, au moment de son entrée à la Bourse de Londres, il contrôlait 50 % du marché mondial du cuivre, 38 % de celui de l’alumine et 45 % de celui du plomb. Pour en arriver là, il avait recruté une série de traders aussi habiles et « risqueurs » que lui. L’actuel patron, Ivan Glasenberg, faisait partie de ces « Rich Boys ».

Depuis qu’il est coté à la City, le groupe, contesté pour son culte du secret, s’oblige à plus de transparence. En Afrique notamment, Glencore est critiqué par un collectif d’ONG mené par Oxfam et La Déclaration de Berne pour ses pratiques d’optimisation fiscale en Zambie et pour son association avec le controversé Dan Gertler, avec qui il partage l’actionnariat de sites miniers en RD Congo.

Le groupe rétorque qu’il « respecte strictement les lois en vigueur en matière fiscale » et qu’il est « un contributeur majeur aux budgets gouvernementaux via ses impôts, taxes et royalties ». Quant à Dan Gertler, « il était déjà actionnaire de Kamoto quand nous sommes arrivés au capital. Et pour Mutanda, ce n’est pas nous qui lui avons vendu des parts », fait valoir Telis Mistakidis, patron de la division cuivre, pour qui l’Israélien est un « partenaire impliqué

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles