Corruption : comment le fonds d’investissement américain Och-Ziff a fait main basse sur l’Afrique

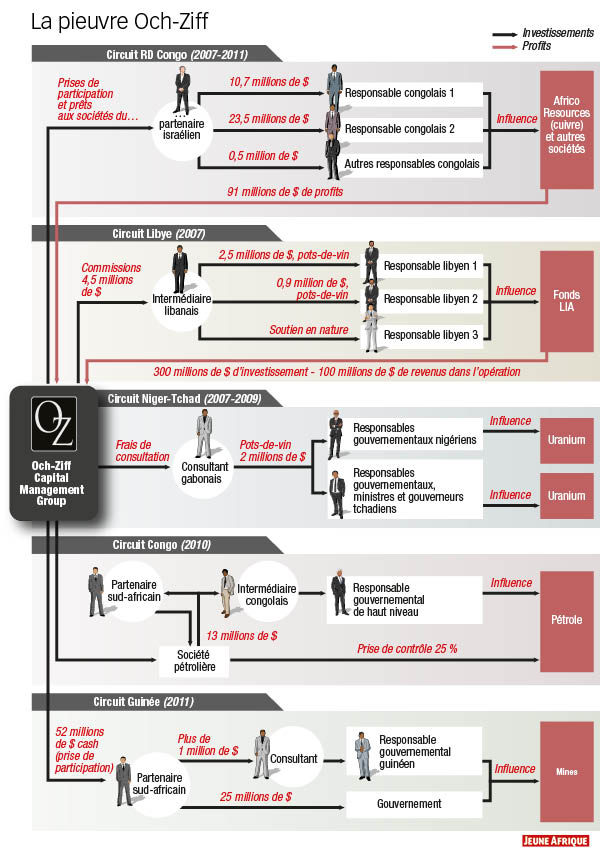

Entre 2007 et 2011, le fonds américain Och-Ziff a laissé ses intermédiaires soudoyer de hauts dirigeants pour s’emparer des matières premières du continent. Une enquête dévoile, avec une rare clarté, ces circuits occultes.

Quelque 100 millions de dollars de pots-de-vin ont été versés en quatre ans. © Imaginechina/AFP

L’un des fonds d’investissement les plus puissants de la Bourse de New York, des intermédiaires troubles, des transactions opaques et des dizaines de millions de dollars de pots-de-vin qui arrivent, parfois en cash, jusque dans certains palais présidentiels d’Afrique.

L’affaire Och-Ziff a tous les ingrédients d’un polar du XXIe siècle, où les requins de la finance occidentale rencontrent un continent plein de promesses pour les spéculateurs.

Les confessions d’Och Ziff

L’histoire commence en 2007, en plein boom des matières premières, une période propice à toutes les dérives. Elle prend fin le 29 septembre 2016. Ce jour-là, après cinq années d’enquête, la Securities and Exchange Commission (SEC, le gendarme des marchés financiers américains) annonce avoir conclu un accord avec Och-Ziff.

Le fonds d’investissement, spécialisé dans la gestion et la vente d’actifs, reconnaît avoir enfreint la législation américaine anticorruption, admettant notamment être à l’origine du versement de quelque 100 millions de dollars (environ 77 millions d’euros) de dessous-de-table sur le continent entre 2007 et 2011. Il s’engage à payer 413 millions de dollars d’amende et de pénalités, dont plus de 2,2 millions à titre personnel par son fondateur, Daniel Och.

Surtout, Och-Ziff accepte de faire la lumière sur ses manquements. C’est ce qui donne tout son poids aux deux comptes rendus de l’enquête publiés par la SEC et la cour fédérale du district est de New York. Leur lecture est une plongée dans l’univers trouble des transactions autour des matières premières africaines. Cet univers, tous les observateurs avertis du continent l’imaginent.

« Jeu de piste »

Mais rarement une photographie de ce milieu a été aussi détaillée : on y trouve des dates, des montants, la nature des montages financiers… Il ne manque qu’une chose : les noms des acteurs de cette histoire. L’affaire devient ainsi un véritable jeu de piste pour deviner qui se cache derrière les descriptions. Mais, parfois, le pedigree est si précis qu’il ne laisse guère de doute.

C’est le cas de l’un des personnages centraux de cette affaire, le « partenaire RD Congo » d’Och-Ziff, décrit comme un « homme d’affaires israélien tristement célèbre », qui dispose de « liens étroits avec les responsables gouvernementaux du plus haut niveau en RD Congo » et détient « des intérêts significatifs dans le diamant et l’industrie minière dans ce pays ».

D’après l’enquête américaine, une partie des fonds (des centaines de millions de dollars) qu’Och-Ziff a reconnu avoir prêtés à ses sociétés a servi à corrompre des officiels congolais. Notamment afin de mettre la main sur des actifs miniers alléchants détenus par la société canadienne Africo Resources.

Alors que la propriété de ces actifs est contestée devant les tribunaux congolais, en 2008, un associé de l’Israélien tente, toujours selon l’enquête, d’influer sur le cours de la justice par l’intermédiaire d’un avocat. « Il doit s’arranger avec la Cour suprême, le procureur général et des magistrats, il veut 500 [000 dollars] pour donner à tous les officiels », écrit-il à l’Israélien.

« On ne peut accepter un résultat mitigé, répond celui-ci. Africo doit être baisé et achevé totalement !!!! [sic] ». La veille du jugement, les Canadiens, sous pression, acceptent de revendre leurs parts à une société contrôlée par Och-Ziff et le « partenaire RD Congo ».

Identifications

Ce dernier ne s’arrête pas là. Au total, il serait à l’origine du versement de 10,7 millions de dollars au « responsable RDC 1 », une personne « haut placée capable d’agir et d’influencer officiellement sur les dossiers miniers ». À cela s’ajoutent 23,5 millions de dollars pour son plus proche conseiller, le « responsable RDC 2 ».

Ce conseiller est décrit comme un « ancien gouverneur du Katanga », « ambassadeur itinérant et parlementaire » jusqu’à sa mort, le « 12 février » 2012. En tout, ce réseau actif entre 2007 et 2011 aurait permis à Och-Ziff de réaliser 91 millions de dollars de profit sur les actifs congolais.

Selon l’agence financière américaine Bloomberg, le « partenaire RD Congo » a été identifié comme étant Dan Gertler, le « responsable RDC 1 » comme le président Joseph Kabila lui-même, et le numéro deux comme son plus proche conseiller d’alors, Augustin Katumba Mwanke.

Le porte-parole du groupe Fleurette de Gertler, cité par l’agence, « conteste vigoureusement toutes les accusations de méfaits dans n’importe laquelle de ses relations en RDC, y compris celles avec Och-Ziff ». Pour Barnabé Kikaya Bin Karubi, le conseiller diplomatique du président congolais, l’identification de Bloomberg est une « déduction malveillante » : « Les noms cités dans la presse n’apparaissent à aucun moment dans les documents. »

Daniel Och, le fondateur d’Och-Ziff, a reconnu ses torts. © World Economic Forum/swiss-image.ch

Ces derniers permettent plus difficilement d’avancer des hypothèses sur l’identité des responsables du Niger, du Tchad, de Guinée et du Congo-Brazzaville cités dans l’enquête. Laquelle n’établit pas, d’ailleurs, que tous aient été directement soudoyés, et ne précise pas non plus les bénéfices qu’Och-Ziff aurait réalisés dans ces pays. Reste que, selon les enquêteurs américains, des intermédiaires ont bien été payés pour les approcher.

L’un d’eux, un « consultant gabonais » grassement rémunéré, aurait payé des pots-de-vin au Niger et au Tchad entre 2007 et 2009. Un temps, Och-Ziff tente de lui faire « signer des clauses anticorruption ». Le Gabonais refuse, ce qui n’empêche pas la poursuite de leur collaboration…

Selon le Financial Times, ce profil correspond à celui de Samuel Mébiame, le fils de l’ancien Premier ministre gabonais Léon Mébiame (décédé en 2015). L’homme a été arrêté aux États-Unis en août pour un motif lié à cette enquête. Contactés par JA, ses avocats n’ont pas souhaité commenter une « affaire en cours ».

Il y a aussi cet autre « consultant » (mais qui pourrait être le même), qui se vante en 2011 d’avoir « l’accès exclusif » à une compagnie minière en Guinée, ou encore de pouvoir organiser « une rencontre avec le représentant et le fils [d’un haut responsable gouvernemental guinéen] à Paris ».

Le partenaire sud-africain

Quant au volet congolais (Brazzaville) de l’enquête, il établit que, en 2010, 13 millions de dollars ont été décaissés à destination du « partenaire sud-africain » d’Och-Ziff et d’un « intermédiaire Congo-B » à qui l’on demande d’« organiser une transaction » avec « un responsable gouvernemental de haut niveau au Congo-Brazzaville ». Au bout du compte, une entreprise contrôlée par Och-Ziff et son « partenaire sud-africain » mettent la main sur 25 % d’un bloc pétrolier de ce pays.

Ce « partenaire sud-africain » est, peut-être, l’intermédiaire qui revient le plus souvent dans cette enquête. D’après la description qui en est faite, il a de proches connexions avec un « ancien responsable gouvernemental » qui est aussi « un homme d’affaires à succès grâce à son conglomérat basé en Afrique du Sud ». Il est également lié au « cofondateur » du même conglomérat, qui n’est autre que le PDG d’« Africa Management Limited ».

Cette société d’investissement sud-africaine a longtemps été dirigée par Mark Willcox et a été cofondée par l’ancien ministre sud-africain de l’Habitat Tokyo Sexwale. Un troisième Sud-Africain, proche des deux premiers, est cité par le Financial Times dans le cadre de cette affaire : Walter Hennig. Ce dernier a plusieurs activités en Afrique de l’Ouest. Les avocats des trois hommes se refusent à tout commentaire.

Ce « partenaire sud-africain » aurait aussi proposé un autre deal à Och-Ziff en 2007, lequel aurait eu lieu dans un « pays d’Afrique de l’Ouest » et « coût[é] 20-25 millions de dollars (ce qui [aurait] inclus 5 millions pour la campagne de l’élection présidentielle en cours…) ». Finalement, Och-Ziff refuse.

L’affaire en restera-t-elle là ? Si Och-Ziff a accepté cet accord, c’est probablement pour éviter que l’enquête n’aille plus loin. Par ailleurs, on imagine mal les tribunaux des pays concernés s’en saisir. Mais l’affaire Och-Ziff pourrait bien, déjà, avoir fait une victime collatérale : les sociétés américaines cotées vont désormais réfléchir à deux fois avant d’investir sur le continent.

Quand les milliards de Kadhafi alléchaient les requins de Goldman Sachs

« Les réunions sont extraordinaires. Ils ont 77 milliards, la moitié en liquide, et aucune idée d’à qui les donner […]. Je n’ai pas été aussi excité depuis longtemps ! » Le 7 mars 2007, un des cadres d’Och-Ziff avait bien du mal à cacher son enthousiasme dans ses e-mails. Quelques heures plus tôt, il avait rencontré des responsables du Libyan Investment Authority (LIA) à Vienne.

À l’époque, les sanctions contre le régime de Mouammar Kadhafi viennent d’être levées et un fonds souverain a été créé pour faire fructifier les gigantesques masses d’argent issues du pétrole libyen : le LIA. De quoi attiser les convoitises des financiers américains. Par l’intermédiaire d’un agent libanais basé à Londres, Och-Ziff parvient à obtenir la gestion de 300 millions de dollars (environ 225 millions d’euros) du LIA et gagne 100 millions de dollars de revenus sur ces opérations. Pour cela, trois officiels libyens auraient touché pour près de 3,4 millions de dollars de pots-de-vin.

crise. Le fonds libyen a également attiré l’attention de la banque américaine Goldman Sachs. Selon une enquête de Bloomberg Businessweek, celle-ci aurait envoyé sur place, en 2007 et 2008, l’un de ses partenaires, l’Austro-Marocain Driss Ben-Brahim, ainsi que l’un de ses jeunes commerciaux, Youssef Kabbaj, pour leur proposer des investissements. Ce dernier, natif de Rabat passé par le lycée Louis-le-Grand (Paris) et le MIT, est notamment chargé d’« enseigner » les bases de la finance aux responsables du LIA – ce qui donne souvent lieu à des voyages tous frais payés. Un autre employé de Goldman Sachs s’amuse, dans un message révélé par le magazine, d’avoir « fait un cours sur des produits structurés à effet de levier à quelqu’un qui vit au milieu du désert avec ses chameaux ».

Sur les conseils de la banque américaine, le LIA finit par souscrire des produits financiers effectivement complexes – et risqués. Et ce quelques mois avant la crise financière de 2008… Le fonds libyen y perd 1,2 milliard de dollars. Goldman Sachs, elle, conserve ses commissions. Un procès entre les deux parties s’est ouvert en juin, à Londres. Le jugement doit être prononcé ce mois-ci.

La Matinale.

Chaque matin, recevez les 10 informations clés de l’actualité africaine.

Consultez notre politique de gestion des données personnelles