Aérien : Tewolde GebreMariam, DG d’Ethiopian Airlines : « L’Afrique va devenir le cœur de l’aviation mondiale »

Avec des bénéfices record en 2016 et des projets tous azimuts, la compagnie éthiopienne, Ethiopian Airlines est un concurrent de taille dans le ciel africain. En exclusivité, son patron, Tewolde GebreMariam a répondu aux questions de Jeune Afrique.

Tewolde Gebremariam, Directeur général d’Ethiopian Airlines. Genève, Suisse, le 20 mars 2017.© Brice Blondel/CEO Forum pourJA © Brice Blondel/CEO Forum pour JA

C’est une nouvelle année record pour Ethiopian Airlines. En janvier, la compagnie aérienne a annoncé, au titre de son exercice 2015-2016 clos en juin dernier, un bénéfice en hausse de 70 % sur l’année, à 189 millions d’euros. Un chiffre qui vient confirmer et consolider les performances des années précédentes (25 % de croissance moyenne en sept ans) et qui fait désormais de cette compagnie septuagénaire la plus rentable et la plus dynamique du ciel africain. La plus redoutée aussi par ses concurrents…

Preuve de sa superbe forme, ce sont trois nouvelles destinations que le transporteur, entièrement détenu par l’État éthiopien, a ouvertes entre le 26 et le 28 mars : Oslo (Norvège), Antananarivo (Madagascar), Victoria Falls (Zambie), et deux nouvelles routes de fret, vers Saragosse (Espagne), le 28 mars, et Milan (Italie), le 2 avril.

À mi-chemin de son plan stratégique Vision 2025, engagé en 2010 par Girma Wake, le précédent directeur général et actuel président de Rwandair, Ethiopian Airlines multiplie les projets de développement (fret, partenariats stratégiques, rachat de compagnies en difficulté…). S’appuyant déjà sur deux hubs, celui d’Asky (dont il détient 40 %), à Lomé, pour l’Afrique de l’Ouest, et celui de Malawi Airlines (49 %), à Lilongwe, pour l’Afrique australe, Ethiopian Airlines s’en cherche actuellement un troisième pour couvrir l’Afrique centrale.

Jeune Afrique : Comment expliquez-vous les résultats record que vous avez obtenus au titre de votre exercice 2016 ?

Tewolde GebreMariam : Notre stratégie [élaborée dans le cadre du plan Vision 2025] fonctionne parce qu’elle repose sur une analyse à long terme de la croissance économique enregistrée dans notre environnement et dans certaines régions que nous avons ciblées : l’Afrique, la Chine, l’Inde, le Moyen-Orient et l’Amérique du Sud. Les échanges entre ces zones sont ceux qui progressent le plus vite dans le monde. Si vous dessinez un trait reliant ces différentes régions, vous verrez que l’Éthiopie se trouve en plein milieu.

Depuis Addis, nous rayonnons sur tous ces bassins de populations. C’est un marché énorme ! Nous avons aussi transformé notre compagnie en un groupe, diversifié et structuré autour de sept « business units » : la compagnie internationale, celle consacrée aux vols domestiques, celle liée aux activités de fret, la maintenance, l’« Aviation Academy », le catering et les services aéroportuaires. Cela nous a donné la chance de grandir et de tirer parti des synergies.

Le développement des ressources humaines a aussi beaucoup fait la différence. C’est notre premier pilier. Tout dépend d’elles. On s’est assuré que nous étions indépendants et que nous disposions de tous les métiers nécessaires, de notre propre personnel compétent et qualifié, disponible en nombre et à toute heure. On a investi 100 millions de dollars dans notre « Aviation Academy », dont les capacités – 4 000 étudiants – dépassent les demandes des compagnies et qui s’adresse à tout le continent africain. Puis 50 millions de dollars dans les technologies de l’information et de la communication. Nous savons exactement où nous voulons aller.

Vous êtes détenus à 100 % par l’État. Est-ce un atout pour réussir ?

Oui. Mais bien que nous soyons une entreprise publique, il y a une claire démarcation dans notre gouvernance interne entre l’actionnariat et le management. Le gouvernement définit la stratégie sur les sujets majeurs, mais, au jour le jour, c’est une direction composée de gens de l’aviation, comme moi, qui est aux commandes.

Ce type de gestion nous permet d’investir directement dans les infrastructures. Ainsi, ces cinq dernières années, nous y avons consacré plus de 500 millions de dollars, sans compter la flotte. Ce que peuvent se permettre peu de compagnies aériennes, qui, en Europe ou en Amérique par exemple, n’ont pas les moyens d’investir et doivent souvent externaliser leurs services. On est autosuffisant pour gérer notre terminal cargo, nos hangars de maintenance, nos activités de catering…

Sur quelle évolution du trafic passagers tablez-vous dans les cinq prochaines années ?

L’arrivée d’investissements directs étrangers va accroître l’industrialisation partout en Afrique. Beaucoup de parcs industriels ouvrent en Éthiopie, cela va générer beaucoup de trafic, passagers et cargo. Nous adapterons nos services en conséquence.

Selon vous, quels sont les marchés africains les plus prometteurs ?

La chute du prix des matières premières a affecté la plupart des exportations, en particulier celles du pétrole, dans les pays africains. C’est un phénomène temporaire. Si on voit un peu plus au-delà, les plus gros marchés sont le Nigeria, l’Afrique du Sud, le Kenya, l’Éthiopie, l’Angola, et, en dépit de son instabilité, la RD Congo.

Le continent, première étape de notre développement, a beaucoup à offrir. Nous sommes optimistes pour le long terme. Nous pensons que l’Afrique sera la destination majeure de l’aviation mondiale, comme l’est devenue la Chine il y a vingt ans.

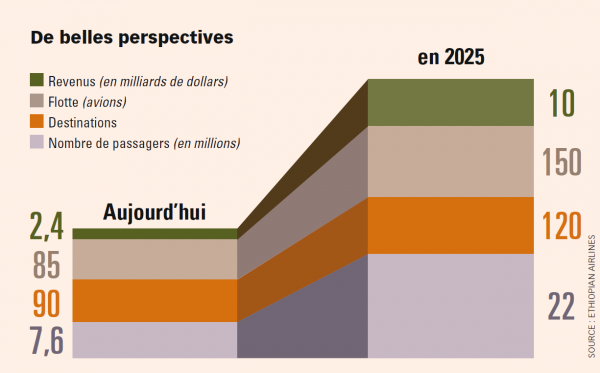

De belles perspectives

La Chine, justement. Où en êtes-vous dans la desserte de ce vaste marché ?

Nous sommes le leader des liaisons entre la Chine et l’Afrique. L’attention que nous portons à ce pays n’est pas nouvelle car on y vole depuis 1973, quand son économie était encore fermée. Nous y étions présents avant beaucoup d’autres compagnies. Aujourd’hui, c’est notre plus vaste marché. Nous y avons quatre portes d’entrée avec des services quotidiens vers Pékin, Shanghai, Canton, Hong Kong, et 29 vols par semaine. Et en juin, nous ouvrirons Chengdu.

Comment intégrez-vous la volatilité des cours de l’or noir à votre stratégie ?

Nous n’avons jamais fait de réserves de carburant, nous ne croyons pas que la « couverture » contre la variation des prix soit une bonne stratégie. Peu de gens sont d’accord avec nous, mais nous pensons que c’est un gain à somme nulle.

Dans la « couverture », les gagnants sont les banques, les institutions financières, qui ont des tendances des cours du pétrole une analyse bien plus complexe que ne l’aurait une compagnie aérienne. Nous prenons toujours en compte tous les scénarios de prix dans notre business plan.

ECAir, Congo Airways, Camair Co, Arik Air… Vous multipliez depuis quelque temps des négociations pour des partenariats ou des acquisitions. Quel objectif poursuivez-vous ?

Nous sommes en discussion pour relancer ECAir, une très bonne compagnie qui traverse de grosses difficultés financières. Mais c’est vrai, ce n’est pas la seule que l’on tente d’aider. Actuellement, nous avons une dizaine de projets d’assistance en Afrique comme pour Congo Airways, ou la camerounaise Camair-Co, à qui on apporte un soutien technique. Nous avons des accords de maintenance avec Rwandair et LAM Mozambique.

On a aussi présenté un dossier pour Air Botswana, qui est en cours de privatisation. On discute avec le Tchad pour établir une compagnie nationale. Nous voulons par ailleurs construire un autre hub, pour l’Afrique centrale. Nous sommes en train d’étudier toutes ces compagnies pour voir si l’une d’entre elles peut tenir ce rôle dans cette région. Ou si au contraire elles peuvent être complémentaires. Nous avons un hub au Malawi pour l’Afrique australe avec Air Malawi, que nous détenons à 49 %.

Vous étiez également candidat pour acquérir 49 % du capital d’Air Madagascar. Pourquoi une plus petite compagnie comme Air Austral a-t‑elle remporté le contrat de partenariat stratégique ?

Ce n’est pas surprenant, car Air Madagascar n’était pas assez attractif pour Ethiopian Airlines. Nous avions pensé qu’elle aurait pu devenir une compagnie régionale très forte dans les îles de l’océan Indien en misant sur un commerce qui s’accroît progressivement avec la Chine et l’Europe. Mais nous avons trouvé que la composition de sa flotte n’était pas équitable, avec de gros Airbus A350 trop coûteux. Nous avions des idées pour y remédier.

En Afrique de l’Ouest, vous vous appuyez sur Asky et son hub de Lomé. Cette compagnie opérera-t‑elle vers l’Europe ?

Avec ses 8 avions et ses 22 destinations, Asky marche très bien. Elle a connu une grosse croissance en très peu de temps. Depuis Lomé, elle se rend déjà à New York et à São Paulo. C’est dans notre plan de la faire voler vers l’Europe, mais nous commençons par Johannesburg, le 8 avril. Nous ne voulons pas développer la compagnie dans tous les sens. Il est important qu’elle prenne d’abord de l’essor en Afrique de l’Ouest et en Afrique centrale.

Est-elle rentable ?

Nous sommes très prudents dans la maîtrise de notre croissance. La gestion des coûts compte beaucoup. Nous évaluons soigneusement et en permanence tous les risques

Parfois oui, parfois non. L’année dernière a été profitable, alors que l’on a connu une très petite baisse en 2015. 2017 semble très difficile. La région doit relever de nombreux défis dus aux problèmes économiques du Nigeria. Des élections ont eu lieu au Ghana, en Gambie, au Cameroun, et la RD Congo reste instable. Cela a des effets cumulés sur l’environnement du transport aérien dans la zone.

Les travaux d’agrandissement de votre hub d’Addis-Abeba pour accueillir l’afflux de passagers semblent avancer lentement…

La construction de ce terminal sera achevée dans un an ou deux. Nous l’ouvrirons graduellement pour en développer la croissance.

Ne pensez-vous pas que votre développement tous azimuts pourrait vous fragiliser ?

Nous sommes très prudents dans la maîtrise de notre croissance. La gestion des coûts compte beaucoup. Nous évaluons soigneusement et en permanence tous les risques, et nous menons des analyses pour les atténuer autant que possible avant de nous aventurer dans des programmes d’expansion. Car tout pourrait nous tomber des mains et affecter nos ressources. On sélectionne nos avions, qui doivent correspondre aux buts que nous nous sommes fixés.

Qu’il s’agisse du moyen-courrier ou du long-courrier, des petites ou des grandes capacités, on doit faire très attention à ne pas trop diversifier notre flotte, car cela complexifie les opérations et renchérit les coûts. Chaque marché a ses propres appareils, des Bombardier Q400 pour nos dessertes domestiques, des 737 pour les vols régionaux d’une durée de quatre à cinq heures, des 787 de moyenne capacité sur les long-courriers, des 777 avec des capacités plus larges…

Une compagnie ne doit pas perdre de vue que ses investissements, par exemple l’achat d’Airbus A350, auront une incidence sur ses revenus durant les dix à quinze prochaines années. Si c’est une bonne décision, tant mieux. Sinon, elle souffrira durant les quinze prochaines années.

Sur le continent, qu’est-ce qui différencie votre stratégie de celle de concurrents comme Air France, Royal Air Maroc, Turkish Airlines ou South African Airways ?

C’est très dur de se comparer, car chaque compagnie a ses propres défis, ses propres opportunités… Nous sommes sur un marché très concurrentiel, maintenant desservi par les compagnies du Golfe comme Emirates, Qatar Airways, Etihad. Mais nous, nous connaissons mieux l’Afrique et ses consommateurs.

Le fret, l’autre pilier de croissance

Outre le trafic passagers, Ethiopian Airlines mise sur le fret pour doper ses revenus.

En juin, la compagnie a ainsi inauguré à Addis-Abeba l’un des plus gros terminaux de fret au monde, rivalisant en capacité avec ceux d’Amsterdam-Schipol et de Singapour. Avec une flotte de 8 avions-chargeurs et 36 destinations desservies, le transporteur dit traiter 650 tonnes par jour.

Pour s’imposer définitivement comme la plus grande compagnie cargo africaine et un acteur mondial, Ethiopian Airlines construit un second terminal capable « d’accueillir 1,2 million de tonnes par an et de traiter 8 B747 à la fois », soutient Tewolde GebreMariam. Ajoutant que le transporteur « prévoit d’ici à 2025 de desservir 47 destinations grâce à 18 avions-chargeurs ».

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles