Tunisie : quel avenir pour les banques publiques ?

Renflouées en 2014, BNA, STB et BH affichent toujours de piètres résultats. Le Premier ministre plaide pour un désengagement de l’État de deux d’entre elles, suscitant interrogations et résistances.

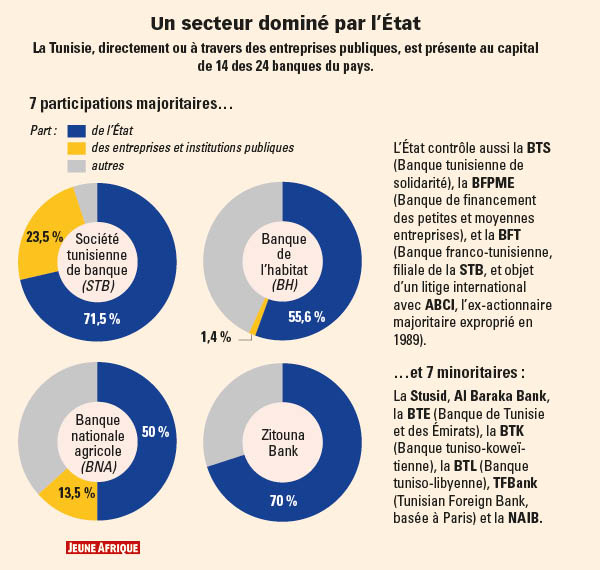

En chantier depuis 2013, date du lancement de l’audit des trois géants du secteur, la Banque nationale agricole (BNA), la Société tunisienne de Banque (STB) et la Banque de l’habitat (BH), la réforme des banques publiques va-t-elle enfin connaître une accélération décisive ? Youssef Chahed semble bien décidé à s’emparer de ce dossier explosif.

Dans un discours prononcé le 14 janvier, le chef du gouvernement tunisien a brisé un tabou en exprimant sa volonté de ne conserver, à terme, qu’un seul de ces trois établissements (sans doute la BNA) dans le giron étatique. Rien n’a à ce jour été formellement décidé, et le Parlement doit encore donner son aval à toute restructuration, mais cette annonce a suffi à mettre en ébullition le monde tunisien de la finance. Le gouvernement ne veut pas remettre la main à la poche pour soutenir un secteur encore convalescent.

Notoirement sous-performant

En 2014, l’État avait été obligé de renflouer les banques publiques en procédant à une recapitalisation d’un montant de 1 milliard de dinars (440,3 millions d’euros), dont 758 millions avaient été absorbés par la seule STB. Les autorités de tutelle avaient également décidé une remise à plat de leur gouvernance en scindant les fonctions de directeur général et de président du conseil d’administration. Mais ce train de mesures n’a pas eu les résultats escomptés.

La BNA continue d’afficher des ratios de solvabilité insuffisants, et la STB fait l’objet de toutes les spéculations quant à l’ampleur réelle du passif de la filiale toxique dont elle a hérité, la Banque franco-tunisienne (BFT, voir notre enquête). Selon les données d’AlphaMena, sur les 12 milliards de dinars que représente le stock des créances « classées » du secteur, la part des principales banques publiques (BH, BNA, STB et BFT) s’élève à 8 milliards de dinars.

56(3)

Le pôle bancaire étatique reste notoirement sous-performant. Entre 2010 et 2015, les dépôts de la clientèle n’ont augmenté que de 23 %, contre 47 % auprès des trois premières banques privées tunisiennes. L’encours des créances à la clientèle s’est accru de 20 % sur la même période, contre 58 % chez leurs concurrentes du privé. Les résultats de la Biat, la première banque du pays, dépassent, à eux seuls, ceux des trois grandes banques publiques réunies.

Un problème de liquidités

Ces piètres performances sont-elles la conséquence d’une mauvaise gestion et d’un système de distribution népotique des crédits ? L’idée est prégnante dans l’opinion (lire encadré). Mais elle mérite d’être nuancée. Pour Habib Karaouli, le PDG de CAP Bank (Capital African Partners Bank, l’ex-Banque d’affaires de Tunisie), on fait un mauvais procès aux banques publiques.

L’État ne peut s’exonérer de ses responsabilités. Les banques ont fait le sale boulot, elles ont supporté les erreurs stratégiques des vingt dernières années

Elles ne réussissent plus à financer l’économie comme elles le devraient, car elles ont un problème de liquidités, et elles restent enserrées dans un carcan réglementaire d’un autre âge. Cependant, souligne-t-il, « elles ont bel et bien joué leur rôle en rendant possible l’essor du capitalisme tunisien et en permettant aux grands groupes industriels de se constituer, dans les années 1970 et 1980. Leurs difficultés ont commencé à la fin des années 1990, lorsque le tissu industriel du pays a été fragilisé par la concurrence étrangère, après l’entrée en vigueur de l’accord d’association avec l’Union européenne. »

Responsabilités tronquées

Déclin des banques publiques et déclin du système industriel sont allés de pair. « L’État ne peut s’exonérer de ses responsabilités, renchérit Kais Kriaa, président du directoire d’AlphaMena. Les banques ont fait le sale boulot, elles ont supporté les erreurs stratégiques des vingt dernières années. La politique du tout-balnéaire a mis à genoux la STB, qui concentre 60 % des actifs classés de l’ensemble du secteur touristique.

La BNA a prêté sans compter aux offices parapublics, comme l’Office national de l’huile, qui représente à lui seul 25 % des engagements de la banque agricole, ou l’Office des céréales, car il fallait financer ces institutions, qui jouent un rôle essentiel en matière de compensation des prix des produits de base. Enfin, nombre de grandes entreprises publiques, à l’instar du sidérurgiste El Fouladh, sont devenues des gouffres et ne vivent que sous la perfusion des banques publiques. »

Discipline

Même s’il s’est bien gardé de les évoquer, le chef du gouvernement tunisien n’ignore rien de ces réalités. À la tête d’un État au bord de l’asphyxie financière, engagé dans des négociations ardues avec le FMI, qui exige des actions, Chahed veut à la fois mettre fin à l’hémorragie et envoyer un signal de réforme. « Le statu quo ne peut tenir lieu de ligne politique, explique un conseiller chargé du dossier.

56(2)

La réforme des banques publiques n’est pas une fin en soi, c’est la première pierre d’une réforme bien plus vaste de la gouvernance économique de l’État. Elle aura des effets vertueux en cascade. Si les règles du jeu changent, les entreprises publiques, soutenues à bout de bras par ces banques, seront elles-mêmes placées dans l’obligation de se réformer, de se restructurer, d’éponger leurs pertes. C’est donc aussi un moyen pour arriver à une certaine discipline vertueuse. »

Le principe d’une cession des participations non stratégiques dans sept établissements de petite taille (Stusid, BTE, BTK, BTL, NAIB, Al Baraka Bank et Zitouna Bank) paraît acquis. L’État, qui a empilé ces prises de participation sans vision globale, peut espérer récolter environ 450 millions de dinars dans l’opération, dont 250 millions pour la seule Zitouna Bank.

57

La privatisation de la Banque de l’habitat paraît, elle aussi, réalisable. Son actionnariat est déjà détenu par le privé à hauteur de 47 %, et son bilan semble avoir été assaini, même si un doute subsiste (les résultats du full audit de 2013-2014 n’ont pas été publiés). « Plusieurs options sont possibles, explique Kais Kriaa : par exemple, se tourner vers les actionnaires actuels, ou prendre langue avec des groupes étrangers à l’affût d’une opération de croissance externe. Qatar National Bank (QNB), présente en Tunisie mais qui veut étoffer son réseau d’agences, et la Banque marocaine du commerce extérieur (BMCE), qui souhaite s’y installer, peuvent faire office de candidats crédibles à une reprise de la BH. »

La BNA, aujourd’hui, est trop dispersée. L’idée serait d’en faire la banque de la mécanisation et de la transformation de l’agriculture

Le cas BNA et STB

La question du devenir des deux mastodontes du secteur bancaire public que sont la BNA et la STB demeure en revanche bien problématique. Faut-il maintenir, dans un premier temps du moins, les deux entités dans le giron public, et les réunir dans un holding pour mutualiser les coûts, les assainir, transférer leurs actifs « pourris » dans une « bad bank », moderniser leur gouvernance et leurs systèmes d’information ? C’est l’option défendue par le Centre de prospective et d’études sur le développement (CEPD), le think tank économique de l’ancien gouverneur de la Banque centrale de Tunisie, Taoufik Baccar, qui n’est pas non plus hostile à l’idée d’une fusion.

56(1)

Faut-il au contraire se mettre en quête d’un partenaire stratégique pour l’une d’entre elles ? C’est le schéma privilégié par le gouvernement, qui serait plus enclin à céder la STB, socialement ingérable, et à conserver la BNA, en la recentrant sur sa vocation initiale. « L’idée serait d’en faire la banque de la mécanisation et de la transformation de l’agriculture, justifie le conseiller de Youssef Chahed chargé du dossier. La BNA, aujourd’hui, est trop dispersée.

64,7 % des PME tunisiennes considèrent que l’accès au financement constitue pour elles un problème majeur

Elle joue un rôle social auprès des petits agriculteurs, qui pourrait être assumé tout aussi efficacement par les institutions de microfinance, publiques ou privées. » Mais la STB pourrait-elle trouver le partenaire stratégique qui lui fait défaut ? La plupart des experts doutent de la faisabilité d’une telle opération, surtout dans le contexte actuel. Le prix du ticket d’entrée, estimé à près de 1,5 milliard de dinars, qui inclut les provisions et le coût d’une nouvelle recapitalisation, semble prohibitif. Et l’État tunisien, qui demeurerait au capital de la banque, passe pour être un coactionnaire difficile.

Rationnel

La réforme des banques publiques, si elle est menée à bien, permettra-t-elle de résoudre la question lancinante du financement de l’économie ? Le taux d’investissement est tombé à un niveau historiquement bas : 19,4 % du PIB en 2015, soit près de 10 points de moins qu’au Maroc. La frilosité des opérateurs n’explique pas tout. Le système bancaire dans son ensemble est défaillant.

L’État, par ses déficits abyssaux, assèche le marché des liquidités

« Une étude comparative de la Banque mondiale vient d’établir que 64,7 % des PME tunisiennes considèrent que l’accès au financement constitue pour elles un problème majeur, observe l’ancien ministre de l’Économie Hakim Ben Hammouda. Au Maroc, cette proportion descend à 31,6 %, et elle n’est que de 28 % en Égypte. » Et si, là aussi, la puissance publique portait une part de responsabilité ?

« L’État, par ses déficits abyssaux, assèche le marché des liquidités, reconnaît un professionnel de la finance. Le comportement des banquiers est rationnel. Prêter aux entreprises comporte des risques. Prêter à l’État, en achetant ses BTA [bons de Trésor assimilables] est sans risque et garantit un rendement très élevé, puisque leur taux d’intérêt avoisine les 7 %, soit 3 points de plus que le taux directeur de la Banque centrale de Tunisie. Pas besoin de faire de longs calculs. Réformes structurelles ou non, tant que l’État n’aura pas remis de l’ordre dans ses comptes et limité son endettement, la croissance ne retrouvera pas sa vigueur… »

Le clan Ben Ali-Trabelsi, responsable mais pas coupable

Les crédits octroyés à la famille et aux proches de l’ex-président Zine El Abidine Ben Ali ont-ils mis à genoux les banques publiques ? L’idée est enracinée dans l’opinion tunisienne, mais est-elle justifiée ? La commission d’investigation sur les faits de corruption et de malversation, installée en février 2011 et présidée par Abdelfattah Amor, a établi que 80 % des crédits alloués à « la famille », d’un montant total de 3 milliards de dinars, l’ont été par les banques publiques.

Cette proportion s’explique. Contrairement à leurs homologues du privé, les directeurs des établissements étatiques, soumis au bon vouloir de l’exécutif, n’avaient pas le loisir de refuser ou de louvoyer face aux demandes trop pressantes. Cependant, souligne l’analyste Kais Kriaa, président du directoire d’AlphaMena, « on ne peut pas en conclure qu’ils ont coulé ces banques, car ces prêts étaient généralement adossés à des projets extrêmement rentables et constituaient de bons risques ».

Logique : les membres du clan Ben Ali avaient fait main basse sur les secteurs d’activité les plus rémunérateurs. Ils remboursaient rubis sur l’ongle. Hormis le cas, très particulier, de la BFT, la Banque franco-tunisienne, dont la gestion opaque avait échappé à tout contrôle et qui a octroyé par pure connivence plusieurs centaines de millions de dinars de crédits sans garanties, les établissements bancaires publics ont plutôt opéré dans les règles de l’art.

L’ardoise laissée par Sakhr El Materi, le gendre du président déchu, a d’ailleurs presque intégralement été récupérée grâce à la revente des 15 % du capital de l’opérateur téléphonique Tunisiana (devenu Ooredoo), confisqués après la révolution.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles