Logistique : quel avenir pour le groupe français Necotrans ?

Victime d’une conjoncture difficile, mais aussi de problèmes plus anciens d’actionnariat et d’organisation, le groupe français se cherche un repreneur, et un nouveau souffle.

Port de Douala, Cameroun. © Philippe Dureuil/Necotrans

Le 2 janvier, Necotrans a clos une année 2016 extrêmement éprouvante et a ouvert un nouvel exercice sur une note plus positive. Le groupe français, actif dans une trentaine de pays d’Afrique avec plus de 4 500 collaborateurs et un milliard d’euros de revenus, conclut ce jour-là avec un pool de banques internationales mené par Natixis un protocole de conciliation de la plus haute importance – moins de quatre mois après que le président du tribunal de commerce de Paris a ouvert (les 13 octobre et 17 novembre) cette procédure.

À la clé, un report du paiement de la dette (105 millions d’euros) du leader de la logistique. En novembre, il a cédé pour une quarantaine de millions d’euros sa participation minoritaire (49 %) dans la Société des terminaux de conteneurs du Gabon (STCG), opératrice du terminal à conteneurs du port d’Owendo (au sud de Libreville) à son ennemi juré, le groupe Bolloré.

Un répit financier

Engagé dans une restructuration, Necotrans a également fait partir 1 000 employés, principalement au Congo, en Angola, en Côte d’Ivoire et au Cameroun, et mis un terme à ses activités aux États-Unis, au Canada, en Chine, en Belgique ainsi que sur plusieurs marchés africains non stratégiques pour lui (Sierra Leone, Kenya, Tanzanie…). Menées en quelques mois, toutes ces opérations ont donné au groupe un répit financier après une année 2015 marquée par une légère perte et, surtout, une crise de trésorerie lourde au second semestre de 2016.

Trois ans après le décès de Richard Talbot, qu’est-il arrivé à Necotrans ? En novembre 2013, malade depuis plusieurs années, celui qui a fondé vingt-huit ans plus tôt le groupe français laisse à sa fille, Sophie, et au dirigeant qu’il a choisi, Grégory Quérel, un leader africain de la logistique. Spécialisé dans la commission de transport, le transit et la manutention, le groupe s’est diversifié successivement dans la distribution automobile, la logistique pétrolière et les terminaux portuaires.

Mais ce géant a aussi ses faiblesses. « Il n’a alors ni structure ni gouvernance, les ressources humaines sont mal managées, il y a peu de transparence, peu de reporting et beaucoup de retard dans l’informatisation », témoigne Alain Védrine, fondateur de l’activité de logistique pétrolière, qui fut un temps l’un des dirigeants les plus importants du groupe.

Construit autour d’un homme, Richard Talbot, qui décide de tout ou presque, Necotrans a un autre talon d’Achille, les finances : le cœur historique du groupe (commission et transit) est peu profitable, et la majorité des bénéfices vient de la seule logistique pétrolière, via une filiale – AMT – établie en Suisse.

Il n’a alors ni structure ni gouvernance, les ressources humaines sont mal managées, il y a peu de transparence et peu de reporting

Le virage vers le conteneur, plus rentable, a tourné court : à Conakry, le groupe a brutalement été éjecté du terminal en mars 2011, malgré une concession obtenue trois ans plus tôt. À Lomé, c’est Necotrans lui-même qui s’est retiré d’un chantier (Lomé Container Terminal) mené avec le numéro deux mondial du transport conteneurisé, MSC, manquant alors une occasion historique de se développer dans ce métier. À l’époque, Richard Talbot estime que ce projet de terminal est à la fois trop risqué et à trop long terme. Il est aujourd’hui l’un des sites les plus performants d’Afrique de l’Ouest.

En 2015, lorsque le marché pétrolier se retourne, les profits du groupe s’effondrent. Dans les pays très dépendants de l’or noir, c’est même l’ensemble de l’activité économique qui souffre, avec des répercussions sur les autres opérations de Necotrans en Angola, au Congo, au Gabon ou au Nigeria… « Les activités de transit et de commission nécessitent pas mal de trésorerie pour fonctionner, explique Grégory Quérel. Ce sont elles qui ont posé problème l’année dernière. »

Les investissements stratégiques réalisés depuis 2014 ont également alourdi la dette d’un groupe peu capitalisé et ne portent pas encore leurs fruits. « Le modèle d’affaires du terminal vraquier de Dakar [dont la concession a été décrochée en 2014] n’a pas été correctement conçu, et l’activité reste structurellement déficitaire », glisse un ancien du groupe.

Nous perdons de l’argent. L’État n’a pas respecté ses obligations en matière d’obligation de passage et de réhabilitation du chemin de fer Congo-Océan

Un élément que réfutent en partie Grégory Quérel et Jean-Philippe Gouyet, le directeur général : « Il est vrai qu’un tarif plus élevé avait été prévu dans le business plan et que nous n’avons pas pu augmenter les prix avant mi-2016. Mais maintenant, ce terminal est rentable », assurent-ils. En revanche, concèdent-ils, le port de Brazzaville, réhabilité par le groupe depuis 2015, plombe toujours les comptes. « Nous perdons de l’argent. L’État n’a pas respecté ses obligations, notamment en matière d’obligation de passage et de réhabilitation du chemin de fer Congo-Océan. Et il a expulsé les commerçants kinois, essentiels pour l’activité économique locale. »

À Kribi, où Necotrans a obtenu la concession pour le terminal polyvalent, les équipes sont payées pour rien depuis plus d’un an, les autorités camerounaises bloquant pour l’instant toute activité. Grégory Quérel et Jean-Philippe Gouyet estiment en revanche que l’acquisition de la société katangaise de logistique minière MCK en 2015 reste une bonne opération : « L’actif est de bonne qualité, cette filiale est rentable », expliquent-ils, précisant être en train de la déployer en Guinée.

S’ils revendiquent toujours la pertinence des investissements réalisés pour réorienter les activités de Necotrans vers des secteurs à plus forte valeur ajoutée, les deux patrons opérationnels restent toutefois au cœur des critiques, notamment en raison de la trop grande liberté qui leur aurait été laissée par une actionnaire peu impliquée. « Richard Talbot courait toujours après les financements et c’est pour cela qu’il a choisi comme dirigeant un banquier, Grégory Quérel [qui a fait ses premières armes chez Natixis], mais ce dernier n’a pas d’expérience et de compétences opérationnelles, » explique Alain Védrine.

« Le passage du statut de société anonyme à société par actions simplifiée [une structure juridique sans organe de contrôle] lui a donné tous les pouvoirs, poursuit un autre ancien dirigeant sous le couvert de l’anonymat. C’est une très grosse erreur qu’a commise l’actionnaire en entérinant cette évolution. » Réfutant « toute volonté hégémonique », Jean-Philippe Gouyet explique que cette situation n’aurait été que transitoire si la crise n’avait pas sévi.

Oui, nous avons changé les barons locaux et le management de l’époque Talbot

Bataille de pouvoir oblige, tous les dirigeants de l’époque de Richard Talbot ont en tout cas été écartés : Alain Védrine (parti dès 2012) et l’ex-ministre ivoirien des Transports Abdel Aziz Thiam, qui fut vice-président du groupe, sont en conflit juridique ouvert avec Necotrans. David Elbez, responsable de la logistique portuaire, Jean-François Mignonneau, pilier de Getma, Jan-Maarten Van den Hoek (directeur financier) et Philippe Thiery (responsable de l’activité commission de transport) sont également partis. « Oui, nous avons changé les barons locaux et le management de l’époque Talbot. C’est un choix revendiqué, car ceux-là n’avaient pas les compétences nécessaires au groupe tel qu’il est aujourd’hui, » tranchent Jean-Philippe Gouyet et Grégory Quérel.

La déconfiture de Necotrans, actuellement en sursis financier, semble finalement être le résultat d’une conjonction de plusieurs facteurs : une actionnaire connaissant peu le métier, peu engagée et n’ayant pas la possibilité d’injecter des fonds propres, un management qui a sans doute trop tardé à agir face à la crise et dont les investissements stratégiques n’ont pas (encore ?) porté leurs fruits, le retournement radical de la conjoncture sur plusieurs marchés importants, mais aussi l’héritage d’un groupe mal organisé et financièrement fragile.

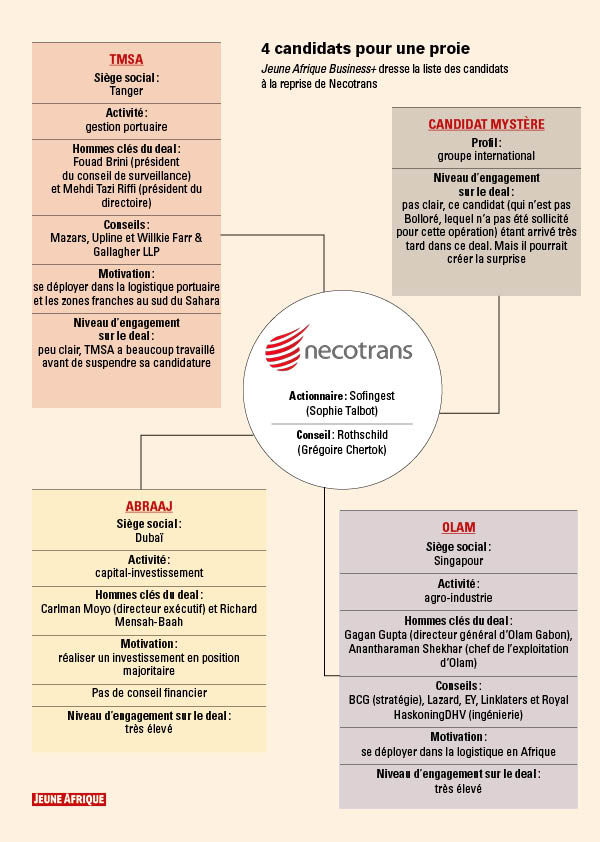

Renforcement des fonds piloté par Rothschild

Depuis le 2 janvier et l’aboutissement des négociations avec ses banques, Necotrans va un peu mieux. Mais l’opération actuelle de renforcement des fonds propres, pilotée par Rothschild, reste essentielle pour assurer la pérennité d’un groupe qui compte plusieurs milliers d’emplois en Afrique. Le nouvel actionnaire, une fois choisi (sans doute d’ici au milieu de l’année), devra injecter plus d’une centaine de millions d’euros dans le capital. Et tourner définitivement la page d’une succession qui a mal tourné…

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles