Assurances : les réassureurs se renforcent

Pour être en mesure de faire face aux leaders mondiaux, les acteurs d’Afrique francophone doivent renforcer leurs fonds propres mais aussi mieux choisir leurs risques.

En février 2017, le réassureur Cica-Re a fait passer son capital à 50 milliards de F CFA pour absorber la croissance du marché. © Louis Vincent pour JA

Assurances : la stratégie des acteurs d’Afrique francophone

Quelle est la stratégie que les acteurs du marché de l’assurance en Afrique francophone doivent déployer pour faire pièce aux leaders internationaux ? Notre dossier.

Aujourd’hui, les fonds propres des assureurs africains sont si faibles que de grandes centrales électriques, des ports, des plateformes pétrolières ou des avions de compagnies locales ne pourraient pas être couverts sur le continent. Et si une catastrophe survenait dans les pays francophones, les réassureurs locaux (à qui les assureurs rétrocèdent une partie de leurs risques) n’auraient pas toujours les reins assez solides pour la supporter. Ils se mettraient alors en danger.

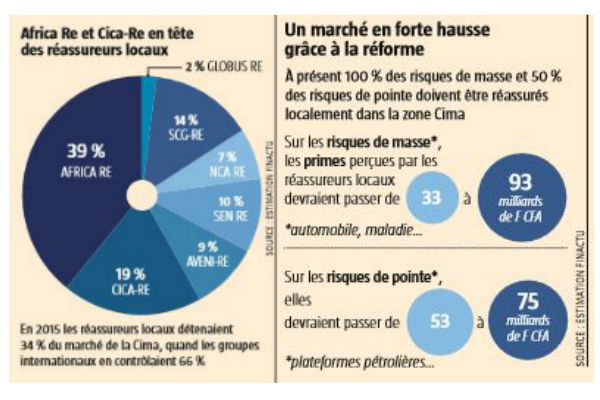

Mais alors, comment couvrir des risques que l’on n’a pas les moyens d’indemniser ? C’est tout le problème. « Les assureurs se réassurent d’autant plus qu’ils ont peu de moyens », fait valoir Denis Chemillier-Gendreau, président du cabinet de conseil Finactu. Jusqu’en avril 2016, ils s’adressaient en grande partie à des réassureurs établis hors du continent. Au sein des quatorze pays d’Afrique de l’Ouest et d’Afrique centrale de la Conférence interafricaine des marchés d’assurances (Cima), qui régule le secteur, on estimait en 2015 à 66 % le taux de cession à des réassureurs hors zone, et à 34 % le taux de rétention locale.

Des améliorations suite à la réforme

Mais, depuis cette date, les ministres des Assurances de la zone Cima ont pris les devants sous l’impulsion du Sénégalais Adama Ndiaye, président de la Fédération des sociétés d’assurances de droit national africaines (Fanaf) et lui-même réassureur. Nom de code de la réforme : article 308. Pour leur faire prendre du poids et leur permettre de capter un maximum de primes, plusieurs mesures ont été prises. Désormais, 100 % des petits risques (accident, maladie, automobile, assurance-vie) doivent être assurés localement. Auparavant, jusqu’à 75 % de ces risques pouvaient être réassurés à l’étranger.

Par ailleurs, alors qu’il était possible de réassurer 75 % des risques de pointe (les plateformes pétrolières, par exemple) hors du continent, la limite est à présent de 50 %. Cependant, faute d’un réassureur assez fort pour les éponger sur le continent, les très gros risques (concernant les paquebots, les trains, les avions…) peuvent toujours être réassurés à l’extérieur.

Malgré cela, même s’il est encore trop tôt pour connaître les répercussions de la réforme sur les résultats des réassureurs francophones, les bénéfices à venir apparaissent évidents. D’après le rapport publié en juillet 2017 par Finactu, la réforme du code Cima leur rapporterait 68 milliards de F CFA (103,7 millions d’euros) de cessions supplémentaires.

© Infographie jeune Afrique

Le train de la croissance

« Soit deux fois le chiffre d’affaires de Cica-Re, quatre fois celui d’Aveni-Re ou cinq fois celui de la Société commerciale gabonaise de réassurance (SCG-Re). S’il était réparti uniquement entre les six réassureurs siégeant dans l’espace Cima, ce montant impliquerait une hausse de 65 % de leur chiffre d’affaires total. Ces 68 milliards représentent plus de 100 % de celui que réalisent ces réassureurs uniquement dans ledit espace », détaille le cabinet. Un train de mesures que certains experts décrivent comme un coup de pouce protectionniste donné par les États. « Il était nécessaire de limiter la fuite des capitaux de la réassurance alors que la balance des paiements de la Cima n’est pas bonne », affirme Denis Chemillier-Gendreau. Il s’agit aussi de financer les économies locales.

Presque deux ans après la mise en œuvre de la réforme, les réassureurs ont pris le train de la croissance. Sur les six ayant leur siège dans la zone, deux ont procédé à une augmentation de leur capital et sont prêts à accompagner le renforcement du secteur. En février 2017, le capital de Cica-Re, réassureur institutionnel basé à Lomé, passait ainsi de 20 à 50 milliards de F CFA quand celui d’Aveni-Re grimpait en 2016 de 10 à 16 milliards de F CFA. Et sa montée en puissance n’est pas terminée, puisque comme l’affirme à JA son PDG Seybatou Aw, « une troisième opération est déjà enclenchée pour le porter à 22 milliards de F CFA au premier semestre de 2018 ».

Le défi est de convaincre les actionnaires qu’ils seront capables de rémunérer le capital supplémentaire, rappelle un expert

Plus modestement, SCG-Re, propriété du Fonds gabonais d’investissements stratégiques (FGIS), annonçait en janvier son intention de doubler son capital de 5 à 10 milliards de F CFA d’ici à 2022. Le défi : « Convaincre les actionnaires qu’ils seront capables de rémunérer le capital supplémentaire », rappelle l’expert. Assistera-t-on à une consolidation du secteur ? « La réforme va accélérer le processus de destruction “créatrice”. Les meilleurs vont mûrir, les plus faibles vont disparaître. Il faut être gros pour réussir, pour amortir les coûts fixes », estime-t-il.

Autre mouvement notable ces derniers temps, l’arrivée de nouveaux acteurs internationaux ou extérieurs à la zone qui ouvrent des filiales dans l’espace Cima voire des bureaux de représentation, moins lourds et moins coûteux à gérer dans un marché de petite taille. La réforme rend le secteur plus attrayant. Après avoir obtenu son agrément (sésame indispensable) pour la non-vie en novembre 2017, le britannique One Re, spécialisé dans les risques dans le secteur industriel, dans celui de l’immobilier commercial et dans les projets de génie civil majeurs, s’est implanté à Libreville. Disposant déjà d’un bureau de représentation à Abidjan, la Société centrale de réassurance (SCR), filiale de la Caisse de dépôt et de gestion marocaine, a obtenu le sien en janvier 2018. Objectif : accompagner les entreprises du royaume dans la zone.

L’adaptation au standards internationaux

De son côté, Kenya-Re entend ouvrir une filiale en Côte d’Ivoire. Jusqu’ici présent de manière anecdotique au sud du Sahara et ne disposant que d’une filiale en Afrique du Sud, l’allemand Hannover Re, troisième réassureur mondial, a ouvert un bureau en décembre à Abidjan pour couvrir les risques liés à la vie et à la santé « qui ne sont pas cessibles à des réassureurs non implantés dans la zone Cima », explique Marthe Ekani Combet, directrice du bureau d’Abidjan. Si ses activités sont actuellement en phase de démarrage, l’objectif de Hannover Re est « d’être présent auprès d’assureurs locaux. Le soutien apporté aux compagnies stimulera l’activité vie », selon la responsable.

Mais alors que les réassureurs étrangers qui s’installent disposent déjà de systèmes d’information performants et des outils de mesure des risques, les acteurs locaux doivent s’adapter à ces standards internationaux, faire preuve de plus de technicité pour mieux connaître et identifier les clients. « Il leur faut apprendre à sélectionner les risques. Les réassureurs africains prennent souvent le tout-venant, cherchant seulement à acquérir des parts de marché. Ils doivent intégrer que tous les risques ne se valent pas, que tout le monde n’a pas la même probabilité d’avoir un accident », commente Denis Chemillier-Gendreau.

Ce qui implique aussi, rappelle Seybatou Aw, de disposer de ressources humaines hautement qualifiées – lesquelles font défaut. Histoire de prendre de l’ampleur pour un secteur qui ne représente en comparaison que 1,2 % et 1,4 % du chiffre d’affaires de Munich Re et de Swiss Re, les deux premiers réassureurs mondiaux, sur un continent où les risques ne cessent de s’accroître.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles