Sucre : les producteurs face à la crise

Malgré d’excellents rendements en Afrique de l’Ouest et en Afrique centrale, la production de canne souffre d’un marché mondial toujours plus baissier. Les acteurs de la filière cherchent une porte de sortie.

Coupeurs de canne dans une exploitation de la Compagnie sucrière sénégalaise. © Sylvain Cherkaoui pour JA

Agriculture : ambitions et stratégies

Dans ce dossier, Jeune Afrique dresse un panorama du secteur agricole africain. Stratégies, innovations, résultats… Que font les entreprises du continent mais aussi les gouvernements pour améliorer les rendements face aux fluctuations des cours mondiaux ?

«C’est une culture qui pourrait être plus développée au Togo. D’ailleurs, l’État a identifié des zones spécifiques pour la production de canne à sucre et des dispositions fiscales ont été prises pour inciter les investisseurs à venir s’y établir. Malheureusement, cela n’a pas encore eu l’effet escompté. Depuis des opérateurs chinois il y a trente ans, personne n’est venu. »

Quand on lui parle de cette plante aux allures de bambou produite dans plus de 110 pays dans le monde, Ayéfoumi Salif Olou-Adara, secrétaire général de la Coordination togolaise des organisations paysannes et de producteurs agricoles (CTOP), n’est pas le plus enthousiaste. Il faut dire que son pays produit à peine une centaine de milliers de tonnes de canne à sucre par an. Une quantité tellement dérisoire qu’elle n’apparaît même pas dans les statistiques de la FAO.

Augmenter la production nationale est un processus assez lent qui nécessite des investissements significatifs dans les plantations comme dans les usines, observe Peter De Klerk

« À l’échelle d’un pays, observe Peter De Klerk, économiste en chef à l’Organisation internationale du sucre (ISO), augmenter la production est un processus assez lent qui nécessite des investissements significatifs dans les plantations comme dans les usines. Sachant que l’un ne va pas sans l’autre puisque la canne à sucre doit forcément être transformée immédiatement, au moins jusqu’au stade de jus concentré ou de sucre brut. » D’après la FAO, sur les dix dernières années, la production de canne à sucre en Afrique de l’Ouest a stagné juste en dessous des 6 millions de tonnes par an, alors qu’elle avait augmenté de 50 % entre 1995 et 2007 – de 4 à 6 millions de tonnes. Preuve que les investissements nécessaires ne sont pas venus.

Une atonie à laquelle certains promettent de remédier. L’été dernier, le milliardaire Aliko Dangote signait un protocole d’accord avec l’État de Niger (Nigeria) pour la réalisation d’un complexe de 16 000 hectares destiné à produire 160 000 tonnes de sucre brut par an – selon la qualité du processus industriel et la variété de la plante, une tonne de canne à sucre peut donner entre 80 et 150 kg de sucre brut.

Abuja mise sur l’autosuffisance en sucre

Un projet dont le coût est estimé à plus de 450 millions de dollars et qui s’inscrit dans la volonté affichée par Abuja, depuis 2012, de devenir autosuffisant en sucre. Toutefois, en 2017, le Nigeria n’a produit localement que 50 000 des 1,6 million de tonnes consommées dans le pays. Le reste a été importé sous forme de sucre brut et transformé en blanc sur place à travers trois mégaraffineries.

En Côte d’Ivoire, le ratio est bien meilleur. La terre d’Éburnie produit près des deux tiers des 300 000 tonnes de sucre qu’elle consomme annuellement. Début février, le Français Alexandre Vilgrain, PDG du groupe Somdiaa, plus gros producteur de canne à sucre en Afrique centrale, a annoncé son intention d’investir 84 milliards de F CFA (128 millions d’euros) en Côte d’Ivoire via sa filiale Sucaf. Le temps dira si l’une ou l’autre de ces annonces se transformera en plantations sur le terrain.

Lors de son passage à Abidjan, Alexandre Vilgrain a affirmé que son groupe « croyait à la filière sucrière en Côte d’Ivoire et croyait à la productivité et à la compétitivité du sucre ivoirien. » Contrairement à d’autres filières agricoles sur le continent, la production de cette denrée connaît en effet des rendements a priori compétitifs.

Les prix mondiaux actuels sont si faibles qu’ils ne sont même pas en phase avec le prix de revient, regrette Alexandre Vilgrain

Selon François-Régis Goebel, chargé de mission filière canne à sucre au Centre français de coopération internationale en recherche agronomique pour le développement (Cirad), « en Afrique de l’Ouest et en Afrique centrale, les rendements dans les plantations irriguées des gros agro-industriels dépassent les 100 tonnes à l’hectare. Soit des performances comparables aux plus gros producteurs mondiaux comme le Brésil et l’Inde. »

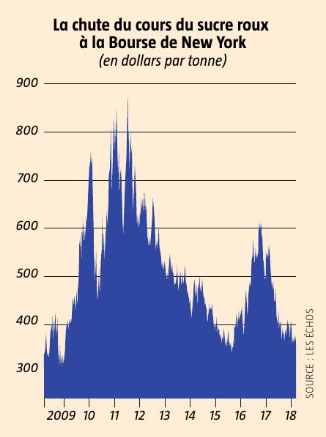

Pas suffisant cependant pour rendre les acteurs du secteur optimistes. « Malheureusement, regrette Alexandre Vilgrain, les prix mondiaux actuels sont si faibles qu’ils ne sont même pas en phase avec le prix de revient. » Depuis fin septembre 2016, le prix du sucre a dégringolé de 45 % à la Bourse de New York, dont 15 % depuis le début de l’année. De fait, les échanges internationaux ne concernent qu’un gros quart de la production mondiale, la plus grande partie étant consommée localement.

Le marché international du sucre est donc un marché de surplus sur lequel les exportateurs écoulent leur marchandise à prix cassés. Cette concurrence extérieure tend à annihiler toute velléité de développement de la filière. Pour ne rien arranger, la suppression des quotas dans l’Union européenne, le 30 septembre 2017, a renforcé cet emballement baissier.

Chute cours du sucre

Fin des quotas dans l’UE

« Un changement majeur est en cours, avertit ainsi Peter De Klerk. Au dernier trimestre 2017, on a déjà pu constater une augmentation de 20 % de la production dans l’Union européenne. Dans le même temps, les exportations vers la Mauritanie et le Cameroun ont fortement augmenté. Cette année, l’Europe va passer d’importateur net à exportateur net, avec comme débouché naturel les régions les plus proches, au premier rang desquelles l’Afrique. Ces nouveaux flux vont venir chambouler l’environnement concurrentiel de nombreuses régions du continent. »

Interrogé début mars, Alexandre Vilgrain se disait préoccupé. « La période actuelle est très compliquée. Nos résultats sont en baisse. Au Tchad, le sucre rentre de toutes parts. Au Cameroun, certains importateurs fraudent l’État et contournent ses barrières douanières en prétendant qu’ils destinent le sucre à l’industrie agroalimentaire alors qu’en vérité il est vendu tel quel. Après cela, comment voulez-vous investir ? Nous avons depuis longtemps des projets sucriers au Tchad et au Cameroun mais, dans ces conditions, c’est impossible. »

Davantage de protectionnisme

Inlassablement, l’acteur historique en appelle à davantage de protectionnisme pour sauver la filière et préserver les emplois locaux. « Il faut prendre exemple sur un pays comme la Côte d’Ivoire, qui a su défendre ses frontières. Ou encore le Congo et le Gabon qui ont totalement interdit les importations de sucre. Là-bas, nous sommes très bien protégés. »

Pour les pays producteurs de canne ou ceux qui souhaitent le devenir, la marge de manœuvre semble donc ténue. Lors de la 22e rencontre de l’Association française de la canne à sucre (Afcas), qui s’est tenue en décembre à Paris, Olivier Crassard, analyste chez le négociant de matières premières Sucres et denrées (Sucden), esquissait ce à quoi pourrait ressembler un chemin étroit mais gagnant : « L’idéal pour les producteurs ouest-africains serait de poursuivre leur effort de production mais pas trop, afin de rester légèrement déficitaire et de bénéficier des primes de marché en tant qu’importateurs saisonniers. C’est ainsi que leurs efforts seront le mieux rémunérés. »

La recette gagnante de Cevital et Dangote

Depuis une quinzaine d’années, le continent a réussi à se faire une place dans le raffinage, notamment à travers des conglomérats comme Cevital en Algérie et Dangote Group au Nigeria. Ces deux pays importent du sucre brut pour le transformer en sucre blanc, tout en appliquant des droits de douane pour ce dernier. Ce commerce rémunérateur génère un bénéfice communément appelé la « prime de blanc » par les traders.

Le système fonctionne si bien que l’Algérie a déjà commencé à réexporter son sucre blanc en Afrique subsaharienne. De son côté, la Tunisie vient d’intégrer le Comesa avec l’intention de faire de même. Quant au Maroc, il pourrait bien suivre un chemin similaire en intégrant la Cedeao, même si, contrairement aux exemples précédents, le royaume chérifien est aussi producteur (betterave sucrière) à travers la Cosumar, leader du secteur.

Alexandre Vilgrain

Après avoir succédé en 1995 à son père Jean-Louis Vilgrain, Alexandre, 62 ans, dirige l’entreprise leader du sucre en Afrique centrale. Appartenant à 80 % au groupe français Castel, la Somdiaa et ses onze filiales africaines ont réalisé un chiffre d’affaires proche de 490 millions d’euros en 2016. L’entreprise emploie directement ou indirectement à travers ses sous-traitants 18 992 personnes dans la filière sucre, dont 9 963 planteurs.

Sa production de canne s’est établie à 3 612 000 tonnes en 2015.

Jean-Claude Mimran

Le fils du fondateur Jacques Mimran a marqué, il y a plus d’un an, son intention de vendre la Compagnie sucrière sénégalaise (CSS). Lors de la campagne 2016-2017, la CSS a récolté 1 185 000 tonnes de canne pour 126 000 tonnes de sucre produit. Ce total a généré en chiffre d’affaires de 98 milliards de F CFA.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles