Télécoms : des « towercos » en proie au doute

Malgré des résultats positifs, ces gestionnaires de tours peinent à convaincre de leur potentiel de développement. Explications.

Une tour de télécommunications. © IHS

Au début du mois de mars, Helios Towers PLC a renoncé à sa cotation, prévue en avril à Londres et à Johannesburg, malgré « l’intérêt considérable des investisseurs institutionnels, qui approuvent le business model, la stratégie et les perspectives de croissance », écrivait la compagnie dans un communiqué. Le gestionnaire panafricain de tours télécoms visait une valorisation de 2 milliards de livres sterling (2,3 milliards d’euros), dette comprise. Faut-il mettre en cause la frilosité des bailleurs de fonds ou les exigences excessives de ses actionnaires, Helios Investment Partners, IFC et les opérateurs télécoms Airtel et Millicom ? Difficile à dire…

L’accueil mitigé des marchés est attribué, selon les sources, aux tensions politiques en RDC (1 800 des 6 500 tours gérées), aux envolées anti-investisseurs du président John Magufuli en Tanzanie (3 475 tours) et même au… Brexit. Surprenant, puisque tous ces facteurs étaient connus à la fin de 2017, au moment où le projet d’entrée en Bourse a filtré. Les analystes n’ont, semble-t-il, pas entièrement adhéré aux perspectives d’évolution présentées aux investisseurs potentiels. « La capacité d’acquérir de nouvelles tours et de diversifier géographiquement son portefeuille comme la stabilité fiscale et juridique des implantations et du siège peuvent influencer la perception du marché », estime l’avocat Édouard Thomas, associé spécialiste du secteur télécoms chez Herbert Smith Freehills.

Économies d’échelle

Face à des marges en constante réduction, les opérateurs ont choisi depuis le début de la décennie de céder les tours géantes qui hébergent leurs antennes-relais pour se concentrer sur leur cœur de métier tout en valorisant ces actifs. Les gestionnaires optimisent, eux, les coûts et sont rémunérés via des contrats de location de longue durée (dix-quinze ans), accueillant plusieurs opérateurs par tour.

« Le business est considéré comme sûr, avec des flux de trésorerie solides et récurrents et une croissance tirée par la hausse de la consommation de données. De plus, il y a de fortes barrières à l’entrée – la majorité des coûts étant fixes –, ce qui limite la concurrence et permet de faire des économies d’échelle avec chaque locataire supplémentaire par tour », décrypte Tracy Kivunyu, analyste télécoms chez Exotix Capital.

En dix ans, cette activité a crû à un rythme effréné en Afrique, capitalisant sur la mauvaise couverture électrique. Leur parc sous gestion est passé de 15 000 en 2012 à plus de 55 000 en 2017, via des contrats de cessions-bails signés avec les opérateurs télécoms et des contrats de gestion/construction de sites pour leurs clients, principalement MTN, Airtel et Millicom.

61 % des tours aux mains des opérateurs

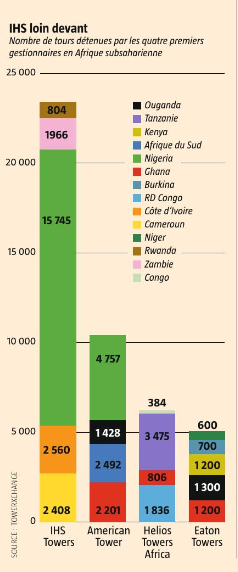

Le secteur est dominé par IHS Towers (23 500 tours), qui a levé 6,5 milliards de dollars (5,3 milliards d’euros) auprès notamment du français Wendel, de MTN et du capital-investisseur Emerging Capital Partners. IHS est suivi par American Tower (10 900 tours), Helios Towers et Eaton Towers (5 000), formant ainsi le quatuor de tête.

Le trébuchement de Helios soulève des interrogations quant aux projets de cotation, jamais officialisés et connus de tous, d’IHS Towers (ciblant une valorisation de 10 milliards de dollars) et d’Eaton Towers (1,5 milliard de livres sterling), et sur la solidité du modèle. Selon un rapport du spécialiste TowerXchange, 61 % des 155 000 tours en Afrique demeurent aux mains des opérateurs, et les convaincre de les vendre s’avère plus compliqué que prévu. Orange, l’un des leaders sur le continent, reste propriétaire de ses tours dans quinze pays, dont le Maroc, l’Égypte et le Sénégal, et n’a signé que des accords de gestion avec permis de location avec IHS en Côte d’Ivoire et au Cameroun.

« Orange, dont l’État français est actionnaire, ne ressent pas d’urgence à monétiser ses tours », bougonne l’actionnaire d’un towerco africain. Sous l’impulsion de Bruno Mettling, président Afrique et Moyen-Orient, Orange déploie des solutions énergétiques hybrides pour ses tours, obérant un avantage comparatif clé des towercos en Afrique. Il le fait avec GreenWish Partners en RD Congo et Energy Vision au Burkina Faso, et a lancé des appels à propositions en Côte d’Ivoire, au Niger et en Égypte.

ihs

« Des infrastructures stratégiques »

Si Accra et Pretoria favorisent le partage d’infrastructures et les cessions aux towercos, « c’est moins le cas en Afrique du Nord, où les États, souvent actionnaires des compagnies, considèrent ces tours comme des infrastructures stratégiques », décode Jean-Michel Huet, associé Afrique de BearingPoint. L’émirati Etisalat et sa filiale Maroc Telecom conservent leurs tours dans onze pays africains. Ni Alger ni Le Caire ne voient d’un très bon œil ces intermédiaires contrôlés par des fonds d’investissement. Environ 99 % des tours en Afrique du Nord et au Moyen-Orient sont aux mains des opérateurs télécoms, selon TowerXchange.

Les réticences des États et des opérateurs ont frustré IHS. À la fin de 2012, lors de l’entrée au capital de Wendel, il prévoyait « une expansion dans plus de dix marchés en cinq ans », dont l’Éthiopie, le Maroc, l’Égypte, la RD Congo, le Kenya et le Sénégal. Il n’en a rien été. La croissance du parc s’est faite au Nigeria, en Zambie et au Rwanda, avec l’appui quasi exclusif de MTN, qui a noué une relation capitalistique complexe avec IHS, qu’il détient à 29 %. Et s’il s’est délesté de son parc ouest-africain, le groupe rechigne à le faire en Afrique australe, où le réseau électrique est plus développé.

Incertitudes

Enfin, les relations entre opérateurs et gestionnaires sont parfois tendues, surtout quand les premiers, affectés par les dépréciations des monnaies africaines, doivent régler des loyers souvent indexés au dollar américain. Cell C a cédé 1 400 tours en 2010 à American Tower, empochant 200 millions de dollars contre des frais de location élevés. Frustré de ne pouvoir les faire baisser, l’opérateur sud-africain a repris la construction de tours…

Autant d’incertitudes qui semblent avoir refroidi les investisseurs malgré les résultats solides avancés par Helios Towers, avec un chiffre d’affaires en hausse de 22 % en 2017, à 345 millions de dollars, et une marge Ebitda de 42 %. Le gestionnaire prévoit de devenir bénéficiaire cette année.

Les opérateurs seront amenés à se différencier davantage par la prestation de services que par la couverture géographique

Les raisons d’être optimiste existent pourtant, comme « le déploiement des réseaux 3G et 4G, qui engendre des recettes supplémentaires pour les gestionnaires », affirme Jean-Michel Huet. Il rappelle qu’en 2025 les parts de cartes SIM 3G et 4G en Afrique subsaharienne sont attendues respectivement à 62 % et 25 %, contre 36 % et 4 % en 2017. « Les opérateurs seront amenés à se différencier davantage par la prestation de services que par la couverture géographique. Cela va encourager les cessions de tours », prédit Tracy Kivunyu.

Reste que l’abandon d’un projet de cotation n’est pas anodin. « Il est difficile de retenter rapidement l’opération sur le même marché. De plus, une tentative ratée peut bloquer des plans de croissance prévus », avertit Bertrand Sénéchal, associé spécialiste des marchés financiers chez Linklaters.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles