Export : la filière avicole prend son envol

Grâce à une hausse de la demande et à des investissements massifs, le secteur a vu émerger des champions nationaux qui doivent développer leurs circuits de distribution.

Le géant américain du fast-food KFC s’est implanté en Tunisie, en Côte d’Ivoire (ici à Abidjan) et, cette année, au Sénégal © Issam Zejly pour Jeune Afrique

Agrobusiness : stratégies et secteurs

Dans ce dossier, Jeune Afrique dresse un panorama de l’agrobusiness en Afrique. Quels sont les secteurs porteurs sur le continent africain ?

«Le potentiel est très grand en Côte d’Ivoire. C’est un marché important et protégé où la consommation de volaille par habitant augmente tout en restant très loin des standards mondiaux. C’est vraiment le bon moment pour investir. » Cet entrepreneur français qui cherche des financements pour lancer son projet avicole à Abidjan résume assez bien l’engouement actuel pour la filière en Afrique.

Le secteur est de plus en plus attractif et de mieux en mieux structuré

Hautement symbolique, l’implantation du géant américain du fast-food KFC en Tunisie, en Côte d’Ivoire et cette année au Sénégal avait déjà souligné que le secteur était de plus en plus attractif et de mieux en mieux structuré. En effet, la filière n’a pas attendu les investisseurs « hors-zone » pour croire en elle-même.

Depuis quelques années, les acteurs africains multiplient les opérations. En 2016, les Ivoiriens de Société ivoirienne de productions animales (Sipra) ont choisi de s’implanter au Burkina Faso. L’an dernier, les Sénégalais de Sedima ont choisi d’investir près de 7 milliards de F CFA (près de 10,7 millions d’euros) au Mali. Et cette année, le groupe marocain Zalar Holding a concrétisé son installation au Sénégal.

La grippe aviaire, une occasion de limiter les importations

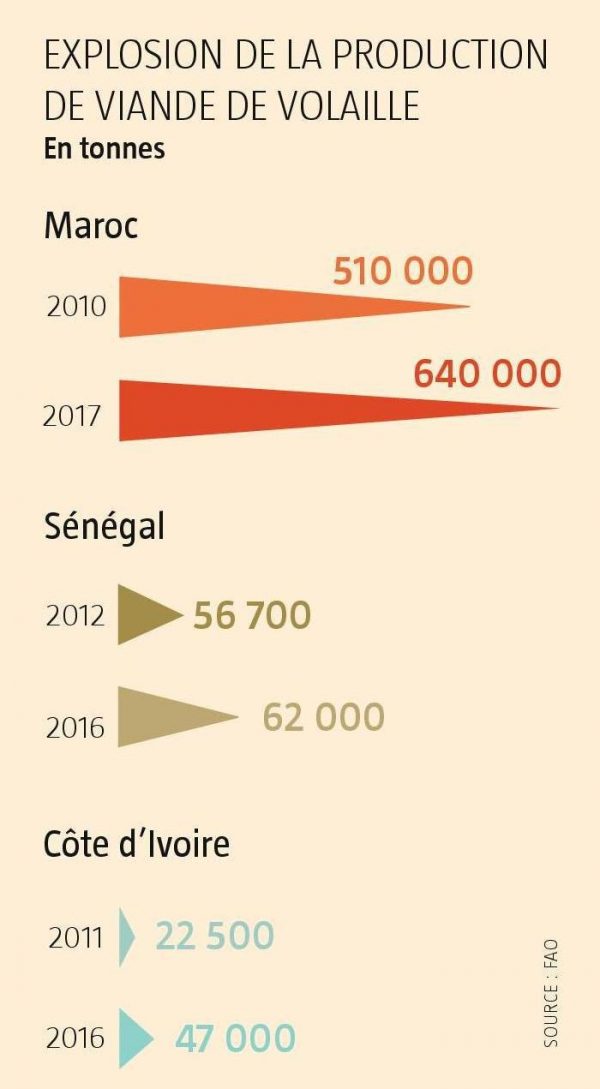

Oui, il pousse bien des ailes aux groupes avicoles africains. En particulier dans l’Ouest, où le Sénégal, leader de la zone avec plus de 62 000 tonnes de viande de volaille produites en 2016, selon l’Organisation des Nations unies pour l’alimentation et l’agriculture (FAO), et la Côte d’Ivoire – près de 47 000 tonnes – font figure de locomotives, quand le Maroc, lui, avec 681 000 tonnes, a déjà valeur de modèle.

Ces nouveaux investissements industriels ne sont pas de trop, tant s’en faut. En 2013, selon le cabinet de conseil américain Dalberg, le continent importait près de 1,6 million de tonnes de poulets congelés pour compenser son déficit.

Dans son ensemble, l’Afrique de l’Ouest n’a ainsi produit en 2016 qu’un peu plus de 620 000 tonnes de viande de volaille. Un chiffre bien faible si on le compare au poids lourd du continent, l’Afrique du Sud (1,84 million de tonnes), mais en constante augmentation : + 8 % par rapport à 2015, + 38 % par rapport à 2006.

Un Africain ne consomme en moyenne que 3,3 kg de volaille en une année, quand un Français en mange 28 kg

Le moteur principal de cet accroissement est avant tout la consommation. En Côte d’Ivoire par exemple, la consommation de volaille par habitant et par an est passée de 0,43 kg en 2006 à 1,99 kg en 2015, selon l’Interprofession avicole ivoirienne (Ipravi). Une moyenne encore très loin des standards internationaux cependant, comme chez la grande majorité des Africains d’ailleurs, pour qui manger du poulet est encore trop souvent un luxe. Comme le note la Banque mondiale, un Africain ne consomme en moyenne que 3,3 kg de volaille en une année, quand un Français en mange 28 kg et que la moyenne mondiale est à 14 kg.

Protection des marchés

Mais cet appétit pour les protéines animales n’est pas la seule raison de la croissance du secteur. Comme plus d’une dizaine de pays africains, le Sénégal, la Côte d’Ivoire et le Maroc ont choisi de protéger leur marché. D’abord par nécessité puis par opportunisme. En effet, en 2005, « profitant » de la crise de la grippe aviaire, les gouvernements sénégalais et ivoirien ont drastiquement limité leurs importations. Depuis, la Côte d’Ivoire applique un droit de douane de 1 000 F CFA/kg, quand le Sénégal a carrément décidé de geler ses importations.

Toute la filière s’est développée et modernisée, avec près de 100 milliards de F CFA d’investissements » témoigne Sylvain Gotta

Des mesures qui ont petit à petit changé la donne en permettant l’essor de champions nationaux comme Sedima au Sénégal et Sipra en Côte d’Ivoire. « Forcément, reconnaît sans peine Sylvain Gotta, directeur général de Sipra depuis 2011, ces mesures nous ont donné une meilleure visibilité et une plus grande confiance, cela nous a permis d’investir dans la production locale. »

Depuis la sortie de la crise politique en Côte d’Ivoire, Sipra a augmenté son chiffre d’affaires de près de 10 % par an. En 2017, elle a flirté avec les 100 millions d’euros de revenus, selon son directeur. Et depuis 2011, « toute la filière s’est développée et modernisée, avec près de 100 milliards de F CFA d’investissements », témoigne celui qui préside l’Ipravi depuis janvier.

Maîtriser l’ensemble de la chaîne de valeur, une clé de la réussite

Ces investissements ont permis de construire une filière de plus en plus intégrée. Une nécessité dans un secteur où la maîtrise de l’ensemble de la chaîne de valeur constitue l’une des clés de la réussite.

Sipra, par exemple, possède plusieurs marques : aliments pour bétail (Ivograin), poussins d’un jour (Ivoire Poussins), viande et produits à base de volaille (Coqivoire), restauration (la Sares, créée en partenariat avec le pétrolier Total pour lancer la chaîne de restauration Tweat) ainsi qu’une meunerie, Les Moulins de Côte d’Ivoire. Elle est même en train de monter un projet de production de maïs en propre.

L’alimentation des volailles représente en moyenne dans le monde un peu plus de 70 % du prix de revient d’un poulet

Pour être compétitifs, les industriels n’ont pas d’autre choix. Notamment parce que l’alimentation des volailles représente en moyenne dans le monde un peu plus de 70 % du prix de revient d’un poulet. Quand Sedima (50 millions d’euros de chiffre d’affaires), dirigé par Anta Babacar Ngom depuis 2016, a choisi de s’installer au Mali, c’était pour y développer des fermes, une usine d’aliments et un couvoir.

>>> À LIRE – Sénégal : Sedima et ses poules aux œufs d’or

En Guinée équatoriale, le groupe projette de réaliser les mêmes installations avec, en plus, une unité d’abattage. Et quand il choisit d’investir au Congo, c’est pour y implanter tout à la fois des fermes, une usine d’aliments, un couvoir, une minoterie et un abattoir.

Le Maroc, un modèle en crise de surproduction

Une stratégie que le Maroc a développée en créant, dès 1995, la Fédération interprofessionnelle du secteur avicole (Fisa), première association de ce type dans le royaume. « C’est par l’intermédiaire de la Fisa que les opérateurs ont compris la nécessité d’intégration dans la chaîne de valeur, se félicite Youssef Alaoui, son président. Nous avons créé un écosystème en facilitant l’accès des éleveurs aux aliments pour bétail et aux poussins d’un jour et en permettant l’émergence de groupes en filière intégrée. »

L’interprofession est même parvenue à ce que les droits de douane à l’importation de certains intrants comme le soja ou le maïs soient complètement supprimés. Un modèle reproduit dans les autres filières agricoles marocaines et sur le continent en général.

Avec une production de plus de 550 000 tonnes de poulet, de 90 000 tonnes de dinde ou encore de 9,4 millions de poussins de chair, et une consommation annuelle de viande de volaille par habitant proche de 20 kg, le Maroc a remporté une partie de son pari.

Explosion de la production de viande de volaille © Source : FAO

Mais si le royaume, qui applique encore près de 20 % de droits de douane sur les poulets importés (sauf accords commerciaux spécifiques, comme avec l’Union européenne), a valeur d’exemple, les problèmes qu’il traverse actuellement doivent aussi être médités.

Actuellement, les éleveurs produisent sans savoir à qui ils vont vendre et se retrouvent parfois obligés de casser les prix » déplore Youssef Alaoui

« Depuis deux ans, nous faisons face à une crise de surproduction, regrette Youssef Alaoui. Le bât blesse au niveau de la distribution. Les clients finaux regardent encore les poulets se faire abattre, et seuls 10 % d’entre eux passent par les grandes ou moyennes surfaces. C’est peu. Si on passait plus à travers le circuit des abattoirs, les éleveurs produiraient davantage en fonction de la demande. L’abattoir permet de réguler le marché. Actuellement, les éleveurs produisent sans savoir à qui ils vont vendre et se retrouvent parfois obligés de casser les prix. » D’autant que les exportations vers l’Afrique de l’Ouest sont rendues difficiles par les coûts de transport et l’actualité sanitaire des pays de la zone.

Résultat, « la période actuelle est très difficile pour les éleveurs marocains. Ils ont dû vendre à plusieurs reprises au-dessous du prix de revient ». La solution envisagée aujourd’hui, outre l’amélioration des circuits de distribution, est une montée en gamme, soit à travers la diversification vers d’autres types de volailles, comme la dinde, soit vers l’agriculture biologique.

Mais la Côte d’Ivoire n’en est pas encore là. « On travaille en priorité à l’amélioration de la productivité, concède Sylvain Gotta. Avant toute chose, nous devons former les éleveurs, améliorer leur professionnalisme et leur connaissance des bonnes pratiques en matière sanitaire. » Un autre point à résoudre est celui du financement.

« Le fait est que les opérateurs ont tendance à surréagir, notamment à cause du manque de planification et de visibilité. Cela provoque une grande amplitude de la demande, et le secteur est sujet aux soubresauts. Du coup, on sent une réticence du secteur bancaire face aux risques. »

Des défis à relever au plus vite. Au Sénégal, la ministre de l’Élevage, Aminata Mbengue Ndiaye, a averti fin mars que les frontières du pays ne pouvaient « être fermées éternellement aux vendeurs de poulets étrangers ». En Côte d’Ivoire, la levée des barrières tarifaires sur les poulets importés doit être réexaminée à partir de 2019.

La Somdiaa passe à l’offensive en Afrique centrale

Déjà présente au Gabon depuis près de dix ans dans la production de poussins d’un jour et d’œufs (40 millions par an), la filiale de Castel a lancé au Cameroun et au Congo un « concept global » et « complètement autonome » dans la filière avicole.

« Nous mettons en place des maïseries d’où sortiront d’un côté du gritz, que nous vendrons à notre partenaire Castel pour la brasserie, et de l’autre de l’aliment pour bétail pour les agriculteurs locaux, révèle Alexandre Vilgrain. Parallèlement, nous voulons produire des poussins d’un jour et des poulettes pondeuses, là aussi à destination des éleveurs. »

Au Cameroun comme au Congo, le PDG de la Somdiaa n’exclut pas « de se lancer ensuite dans l’activité d’abattage en rachetant aux éleveurs les poulets arrivés à maturité ». Et la boucle sera bouclée.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles