Céréales : la guerre des moulins

La multiplication du nombre d’acteurs a redistribué les cartes dans le secteur des minotiers, obligeant les indépendants à se réinventer. D’autant que la rentabilité de l’activité, malgré la croissance de la consommation, est désormais sujette à caution.

Visite des Grands Moulins de Dakar (GMD), zone de tri et de moulage du blé. Dakar, Sénégal le 16 juin 2016. © Sylvain Cherkaoui pour JA

Les fortunes diverses de l’agro-industrie africaine

Pendant que la concurrence s’intensifie chez les minotiers africains, pesant sur la rentabilité du secteur, Les Brasseries du Cameroun se débattent entre crise anglophone et augmentation des taxes. En Côte d’Ivoire, en revanche, l’avenir sourit au cotonnier CIDT, sorti d’une longue période de turbulences.

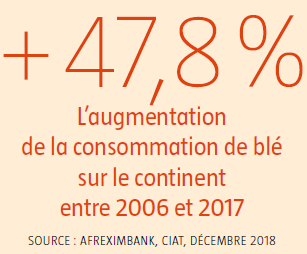

«La minoterie est en plein boom. Il y a une croissance organique des marchés en Afrique et, manifestement, ils sont considérés comme porteurs. » Ce trader de blé européen ne cache pas son enthousiasme pour le futur de l’activité meunière sur le continent. En témoignent les moulins qui s’y multiplient comme des petits pains.

Selon une étude menée par Céline Ansart-Le Run, responsable d’études économiques et stratégiques au sein du fonds d’investissement spécialisé dans l’agriculture Unigrains, la capacité d’écrasement en Afrique subsaharienne a augmenté de 3,6 millions de tonnes entre 2014 et 2017 (+ 12 %), pour atteindre 34 millions de tonnes.

« Si on prend de la hauteur, observe Yann Lebeau, responsable du bureau de Casablanca pour France Export Céréales, on observe que, chaque jour, la croissance démographique apporte de nouvelles bouches à nourrir. Or non seulement la production agricole locale est insuffisante, mais, sur le marché mondial, l’un des produits du secteur les moins chers est le blé. Comme le pouvoir d’achat des familles subsahariennes n’est pas très important et que le pain est facile d’accès, le calcul est vite fait. »

Phénomène de concentration

Une tendance lourde, donc, mais qui prend sur le continent des formes étonnantes laissant circonspect notre trader : « Cette évolution s’accompagne de mouvements contradictoires, avec un phénomène de concentration pour les gros acteurs et, simultanément, l’apparition de nouveaux acteurs, comme en Guinée, au Sénégal ou au Congo. »

>>> À LIRE – Face-à-face : Steven Bresky (Seaboard) et Alexandre Vilgrain (Somdiaa) en confrontation au Congo

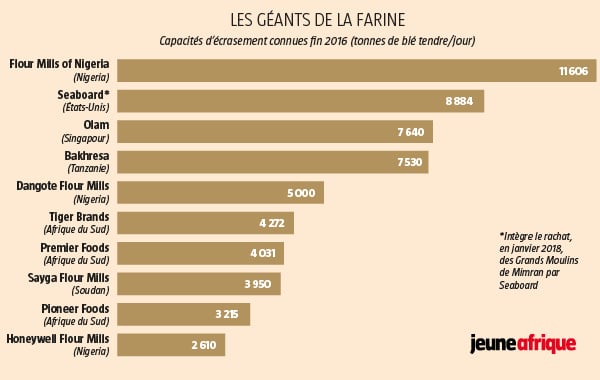

Le phénomène de concentration est en particulier l’œuvre de grands groupes internationaux, comme le singapourien Olam, l’américain Seaboard ou le français Castel (via sa filiale Somdiaa). Début 2018, Seaboard s’est ainsi emparé pour près de 340 millions d’euros des moulins sénégalais et ivoiriens du groupe Mimran (plus de 2 000 t/jour). La même année, il a également racheté 50 % des parts des Grands Moulins de Mauritanie.

JA3034-p67 © Source : Unigrains

D’importants acteurs africains participent également à ce mouvement, tels les Soudanais d’Elnefeidi Group ou les Tanzaniens de Bakhresa. Les premiers ont lancé une offensive au Cameroun dès 2015 et sont déjà parvenus à y reprendre en gestion-location quatre moulins en difficulté, victimes notamment de la guerre des prix menée par Olam. Les seconds, eux, étendent peu à peu leur champ d’action au niveau régional : Ouganda, Kenya, Burundi, Rwanda, Malawi, Mozambique…

Et on leur prête l’intention d’investir plus à l’ouest. « Il y a de plus en plus de champions africains », abonde Céline Ansart-Le Run. Le plus gros d’entre tous, en revanche, Flour Mills of Nigeria, qui fait partie du top dix mondial par sa capacité d’écrasement, se satisfait pour le moment de son pré carré. Il est vrai que la population nationale du géant suffit pour l’instant largement à ses ambitions.

De la Guinée à l’Angola, de petits acteurs locaux apparaissent

« Un certain nombre d’acteurs grossissent, observe Yann Lebeau, soit en rachetant des moulins, soit en en construisant de nouveaux. L’idée est d’occuper le terrain pour être présent et d’empêcher son voisin de s’installer. Olam se montre sans doute le plus agressif dans ce domaine, en mettant en place une stratégie de concurrence sur les prix pour briser des situations de monopole ou d’oligopole. »

>>> À LIRE – Agroalimentaire : Dieudonné Kamdem s’accroche sur le marché camerounais de la farine

L’apparition de petits acteurs locaux – en Guinée comme en Angola, en passant par le Mali – contribue aussi à ce regain de compétition. « Les petits ont encore un grand avenir en Afrique, notre trader européen en est persuadé. Le continent est une région compliquée où appliquer le même modèle économique dans plusieurs pays est risqué. Une entreprise qui mettrait en place un principe industriel transversal unique a peu de chances de réussir. De Nouakchott à Luanda, il y a quinze façons différentes de consommer la farine. Au Cameroun, par exemple, presque la moitié de la production est consacrée à la fabrication de beignets. Tout cela n’est pas forcément compatible avec un modèle très structuré caractéristique des grands groupes, car il est nécessaire de très bien connaître les habitudes de consommation locales tout en étant capable d’une grande agilité. »

Visite des Grands Moulins de Dakar (GMD), zone de production de produit alimentaires pour les animauxd’elevage .Dakar, le 16 juin 2016 Sylvain Cherkaoui pour JA © Sylvain Cherkaoui pour JA

Importateurs ou distributeurs de produits alimentaire tentent de produire la farine eux-mêmes

Un autre aspect renforce la concurrence, mais d’une façon moins vertueuse : « Il existe une forme de panurgisme, constate Yann Lebeau. Certains entrepreneurs ou industriels locaux qui ne sont pas du tout du secteur à l’origine s’essaient à la meunerie parce qu’ils y voient un investissement facile et rentable, simplement par opportunisme. En fin de compte, ils sont souvent déçus, car c’est un métier très difficile. »

Mais le chemin le plus couramment emprunté est probablement celui qui va de l’amont vers l’aval. « De nombreuses sociétés deviennent des minotiers par intégration verticale, analyse Yann Lebeau. Ils importaient du blé ou distribuaient des produits alimentaires et tentent à présent de diversifier leurs activités en produisant eux-mêmes de la farine. » C’est le cas de Webcore, un importateur suisse à capitaux libanais qui exerce en Angola, ou d’Ibrahim Taher, un autre Libanais qui a récemment lancé Les Grands Moulins de Conakry.

Une intégration dont les États ont tout lieu de se féliciter en ce qu’elle permet la production de valeur ajoutée au niveau local. Ils essaient d’ailleurs de favoriser ce mouvement en imposant des barrières douanières à l’entrée, une fois la production lancée.

Les acteurs subsahariens s’attaquent au marché des pâtes

La troisième grande évolution est en cours : la diversification. De nombreux meuniers ont lancé ou sont en train d’investir dans des lignes industrielles destinées à la production de pâtes. Un développement permis par de récentes innovations industrielles.

« En Afrique subsaharienne, on importe quasi uniquement du blé tendre, pour la panification, souligne Yann Lebeau. Les pâtes alimentaires fabriquées sur place sont à base de blé dur, importé en vrac – mais en très petites quantités – ou sous forme de semoule. Ce marché est réservé à une certaine élite, compte tenu du prix du blé dur, supérieur à celui du blé tendre. Mais cette situation est appelée à changer. De nouveaux ingrédients ont fait leur apparition, donnant une cohésion suffisante de la pâte à base de blé tendre pour lui permettre de résister à la mécanisation. Et bon nombre de meuniers subsahariens, pour se diversifier, s’attaquent désormais au marché de masse des pâtes alimentaires. »

La capacité d’écrasement a augmenté de 3,6 millions de tonnes entre 2014 et 2014 en Afrique subsaharienne.Grands Moulins de Dakar (GMD), zone de tri et de moulage du blé. Dakar, Sénégal le 16 juin 2016 © Sylvain Cherkaoui pour JA © Sylvain Cherkaoui pour JA

C’est le cas de Somdiaa, très présent en Afrique centrale. La Pasta, au Cameroun, qui a longtemps préparé des pâtes sous licence Panzani, a été l’un des précurseurs dans ce domaine et, en 2018, a poursuivi ses investissements. Dans le même pays, l’agro-industriel Broli réfléchit actuellement à construire une usine dévolue à la production de semoule. En Côte d’Ivoire, Seaboard pense à adjoindre aux moulins rachetés au groupe Mimran des lignes pour produire des pâtes à base de blé tendre.

Surcapacité

Mais pâtes et semoule ne représentent pas l’unique diversification possible. Une autre voie a le vent en poupe : l’alimentation animale. « C’est toujours la même logique industrielle, analyse Yann Lebeau. Lorsque l’on broie du blé, on fabrique de la farine et on obtient du son en résidu. Or on peut vendre ce dernier à des fabricants d’aliments pour bétail ou fabriquer ceux-ci soi-même. C’est une forme de diversification. » Chez Somdiaa, on poursuit même cette intégration jusqu’à l’aviculture, avec la production de poussins d’un jour au Congo et sans doute bientôt ailleurs. « Tout cela fait sens, commente notre trader de blé. C’est un cercle vertueux pour l’indépendance des économies concernées. »

Reste que, malgré la croissance régulière de la consommation et la volonté d’intégration du secteur, la rentabilité de l’activité meunière du continent pose question. « Il y a déjà un problème de surcapacité, présent depuis de nombreuses années et favorisé aujourd’hui par l’essor d’une nouvelle concurrence », regrette Céline Ansart-Le Run. À cela s’ajoute une compétition exacerbée dans les pays où le secteur est libéralisé et non protégé.

Consommation de blé © JA

De nombreux spécialistes s’étonnent que certains acteurs parviennent à survivre dans des pays comme le Cameroun ou le Sénégal. Dans le premier, le prix du sac de farine a diminué de 20 % en moins de dix ans. C’est certes une bonne chose pour les consommateurs, mais pas pour les entreprises. Certains modèles économiques, comme celui de Seaboard, à la fois trader, armateur et industriel, s’en accommodent assez bien. Si l’américain ne se ménage pas de marge sur la farine, il gagne de l’argent sur le transport ainsi que sur le négoce et utilise surtout ses moulins pour écouler son blé. Mais pour les autres ? « Franchement, cela reste un grand mystère », concède notre trader européen.

L’Égypte (12,3 millions de tonnes métriques de blé en 2018), l’Algérie (7,7 millions de tm) et le Maroc (4,8 millions de tm) font tous les trois partie du top dix des plus gros importateurs de blé au monde. Le Nigeria y figure lui aussi en bonne place, avec 5,2 millions de tm.

Si l’Égypte est même le premier importateur du monde (plus de 85,7 millions de tm entre 2007 et 2017), elle produit malgré tout 41 % de sa consommation nationale, à la grande différence du Nigeria, notamment, qui n’en produit qu’à peine 1 %.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles