La guerre des assureurs aura bien lieu

Le relèvement du capital minimum va redistribuer les cartes du secteur en Afrique subsaharienne francophone. JA passe au crible les forces en présence.

L’enjeu des négociations en cours porte principalement sur trois pays, dont le Sénégal (ici, le siège d’Allianz à Dakar). © Youri Lenquette pour JA

Un grognement sourd. Des gestes d’exaspération. Quelques regards irrités, puis un long silence gêné. C’est ainsi que, dans la salle de conférences de l’hôtel Laico, à Tunis – où se tenait la 43e AG de la Fédération des sociétés d’assurances de droit national africaines (Fanaf) –, s’est achevée, le 18 février, une certaine époque du secteur de l’assurance en Afrique francophone.

En dix minutes à peine, Issofa Nchare, le secrétaire général de la Conférence interafricaine des marchés d’assurance (Cima) a étouffé les derniers espoirs de ceux qui, parmi les 1 200 assureurs, courtiers et financiers réunis à cette occasion, espéraient un report de l’application du nouveau seuil de capital minimum dans les quatorze pays de la zone (tous francophones à l’exception de la Guinée équatoriale).

Une mesure contestée

Le triplement de ce seuil à 3 milliards de F CFA (4,6 millions d’euros) a été décidé en 2016 par le conseil des ministres de la Cima pour, officiellement, encourager le regroupement des acteurs sur un marché jugé trop fragmenté pour croître et être efficace.

Vigoureusement contestée depuis, cette mesure entrera pourtant bel et bien en vigueur le 31 mai. « Lorsqu’une loi a été votée, il faut l’appliquer », insiste Issofa Nchare. Mieux : des missions d’inspection des assureurs auront lieu dès le mois de juin, suivies à la mi-juillet d’une session extraordinaire de la Commission régionale de contrôle des assurances.

Tout l’éventail de sanctions – retrait de licences, mise sous administration provisoire et cession du portefeuille de polices d’assurance – pourra être utilisé envers les récalcitrants, a indiqué Issofa Nchare à Jeune Afrique. Le dirigeant camerounais se veut toutefois rassurant : « La réglementation est en train d’être appliquée, et plus de 50 % des sociétés sont à plus de 3 milliards de F CFA. La tendance devrait aller croissant. »

JA3036_remaket_P59

3 milliards de F CFA pour assurer la rentabilité

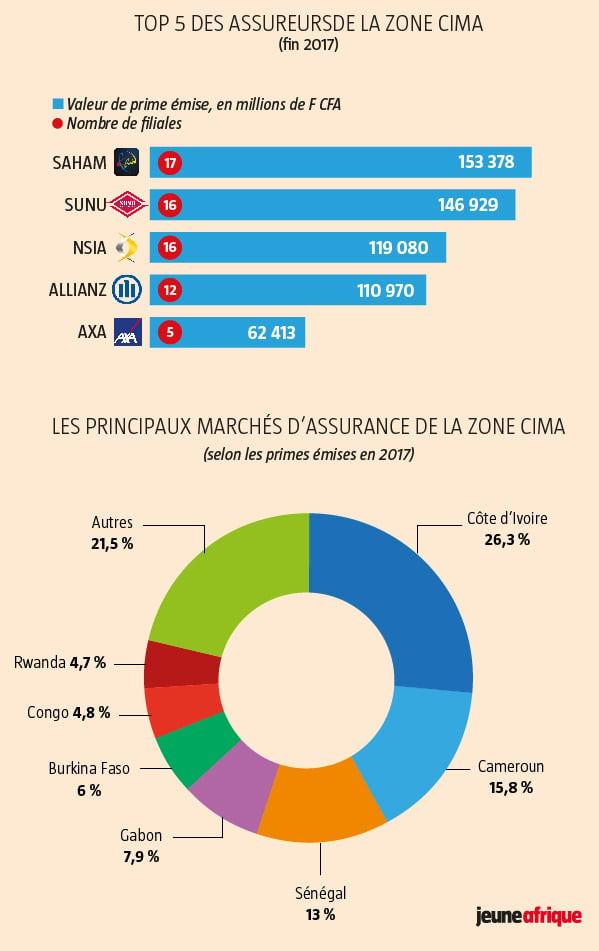

Cet enthousiasme est loin d’être partagé par tous les acteurs du métier. « Il est possible d’atteindre ce taux de 50 %, si l’on inclut toutes les filiales des grands groupes de la zone tels que NSIA, Saham, Sunu, Axa et Allianz. Je ne suis pas sûr que ce soit vrai pour toutes les autres entreprises », explique le manager d’un des leaders du secteur au Burkina.

Sur plus de 180 assureurs de la zone Cima, une centaine seulement ont réalisé, en 2017, un chiffre d’affaires supérieur à 3 milliards de F CFA. Un tel volume de primes émises est jugé, par plusieurs observateurs, comme le strict minimum pour justifier l’immobilisation des ressources requises par la nouvelle réglementation. Une trentaine de ces sociétés n’atteint même pas 1 milliard de F CFA de primes émises par an, soit le capital minimum en vigueur depuis 2010…

Tous les acteurs du secteur s’accordent sur un point : cette réforme devrait davantage chambouler l’industrie de l’assurance en Afrique subsaharienne francophone que le relèvement de 2010, après lequel le nombre d’assureurs a augmenté… Mais cui bono ?

Une aubaine pour les acteurs nord-africains ?

Pour nombre de professionnels, la réponse est évidente. La hausse du capital minimum profitera aux acteurs nord-africains. Difficile d’exclure cette interprétation. Passé sous pavillon sud-africain en 2018, après son rachat par le colosse de Belleville (près de Cape Town) Sanlam, Saham a longtemps été le porte-étendard des assureurs marocains au sud du Sahara.

En moins de dix ans et après le rachat des filiales du français Colina, le groupe fondé par Moulay Hafid Elalamy s’est imposé comme le premier acteur de la zone Cima, avec 17 filiales et un chiffre d’affaires de 153 milliards de F CFA dans la zone. Il est à noter que la délégation de Saham, avec pas moins de trente managers, dont Nadia Fettah, directrice générale de Saham Finance, et Raymond Farhat, administrateur du groupe, était l’une des plus importantes aux assises de Tunis.

Parmi les signes les plus clairs des ambitions subsahariennes de Saham figurent son raid (en suspens) au capital de son rival régional Sunu, dont il a acquis subrepticement 21 % du capital en 2017, mais aussi la création de trois filiales d’assurance-vie au Burkina Faso, au Togo et au Gabon ces dernières années.

>> A LIRE – Assurances : le deal Saham-Sanlam validé par les régulateurs

D’autres acteurs marocains pourraient également profiter de l’aubaine. Parmi eux, Wafa Assurance. Cette filiale du groupe bancaire Attijariwafa, présent lui dans huit pays d’Afrique subsaharienne, est déjà active au Sénégal, au Cameroun et en Côte d’Ivoire. Dans ces deux derniers pays, ses activités ont démarré fin 2016, soit après l’annonce du relèvement du capital minimum.

Des petits acteurs qui entendent résister

Par ailleurs, cette même année, Attijariwafa Bank et son actionnaire de référence Al Mada (ex-SNI, le holding détenu par la famille royale) ont formé « une alliance dans les métiers de l’assurance en devenant coactionnaires à parts égales de Wafa Assurance ». Cependant, et malgré les certitudes de plusieurs opérateurs interrogés par Jeune Afrique, il n’est pas évident d’identifier d’emblée qui profitera de la réforme.

D’abord parce que plusieurs « petits » acteurs locaux entendent bien résister. C’est le cas de la Sénégalaise de l’assurance-vie, dirigée par Mamadou Faye, qui, avec 1,8 milliard de F CFA de primes émises en 2017, espère bien boucler bientôt une levée de fonds auprès de ses actionnaires, principalement des institutions financières locales. C’est aussi l’ambition de Joseph Yapo Mancambou, de La Loyale Vie (11e en Côte d’Ivoire, avec 9 milliards de F CFA de primes en 2017). « Le besoin crée l’organe. Mais on est aujourd’hui dans des solutions de survie face à cette hausse », déplore le manager ivoirien.

Affiche de la compagnie d'assurances NSIA sur la VDN en direction de l'aéroport Le 3 février 2014. Dakar. Senegal. © Sylvain CHERKAOUI

La résistance – ou « l’entêtement », c’est selon – des assureurs locaux complique également l’équation pour d’autres bénéficiaires supposés de cette réforme : les capital-investisseurs. « À partir du moment où les actionnaires sont prêts à ouvrir le capital, beaucoup de capital-investisseurs seront intéressés pour accompagner les rapprochements et la consolidation attendue du secteur », avance Géraldine Mermoux, DG associée du groupe de conseil Finactu.

Plusieurs étaient effectivement à l’AG de Tunis, comme Equator Capital Partners, dont le fonds ShoreCap III, doté de 62 millions de dollars, cible les services financiers en Afrique, et le leader panafricain AfricInvest, déjà au capital des assureurs burkinabè UAB et Sonar, via le holding Alpha West Africa. Mais l’accueil des propriétaires paraît pour l’instant des plus tièdes.

Des exigences de rentabilité élevées

Outre la résistance aux pertes de contrôle sur leurs sociétés, les assureurs africains sont également échaudés par les exigences de rentabilité des fonds de capital-investissement, qui réclament parfois 12 % à 15 %, voire plus, de rendement moyen par an. Or le rendement des placements financiers des assureurs de la zone Cima était de seulement 7,5 % en 2016, selon les données du régulateur.

Si le résultat net d’exploitation moyen était en hausse de 23,8 %, à 68,2 milliards de F CFA en 2016, son évolution est particulièrement erratique, alternant années d’euphorie et brusques chutes. « Lorsqu’on est sur un marché qui progresse de 11 % par an [le volume de primes émises sur toute l’Afrique était en hausse de 12,3 % en 2017], il y a de la marge. Surtout, il y a des investissements qui nous attendent, de sorte que plus on aura de fonds propres, mieux ce sera », veut néanmoins croire Adama Ndiaye, président de la Fanaf.

>> A LIRE – Assurances : les réassureurs se renforcent

Le sujet de la rentabilité préoccupe aussi les groupes internationaux, souvent peu flexibles sur leurs exigences de rendement des fonds propres. « Il faut intégrer dès maintenant la prochaine augmentation du seuil de capital social, qui est attendu à 5 milliards de F CFA en 2021. Ce sont donc 3 à 4 milliards de F CFA qu’il faut budgétiser par filiale ! » relève le conseiller financier Afrique de l’Ouest d’un des leaders mondiaux de l’assurance.

C’est cet argument qui, selon nos informations, a convaincu l’allemand Allianz de céder plusieurs de ses filiales africaines au groupe Sunu, de Pathé Dione. Le numéro deux mondial, AXA, est le plus petit des acteurs régionaux dans la zone Cima. Les ambitions du français dans la sous-région sont difficiles à cerner.

Fin 2017, il a annoncé vouloir « réduire et rationaliser son empreinte » dans ses plus petites implantations, dont toutes ses filiales dans la zone, au profit d’un renforcement au Maroc, au Nigeria et en Égypte. Si aucune cession n’a encore eu lieu, une expansion en zone Cima à la faveur de la réforme du capital minimum paraît peut probable. Fin 2018, le groupe dirigé par Thomas Buberl a relevé de deux points, de 12-14 % à 14-16 %, son objectif de rentabilité courante de ses fonds propres d’ici à 2020.

Une consolidation du marché de gré ou de force

La réforme crée en revanche une ouverture pour des groupes internationaux plus flexibles et à l’affût d’opportunités africaines depuis des années. C’est le cas du britannique Prudential, qui a annoncé le 13 mars le rachat de Group Beneficial, présent au Cameroun, en Côte d’Ivoire et au Togo, avec environ 30 milliards de F CFA de revenus en 2017.

Le coup réussi par Pathé Dione avec Allianz fera-t-il des émules parmi ses homologues africains ? Du côté de NSIA, fondé par Jean Kacou Diagou, le scénario laisse perplexe. Un haut cadre du groupe ivoirien, interrogé par Jeune Afrique, pointe les vertus du rachat de plusieurs sociétés d’un seul coup, avec un seul interlocuteur, évitant ainsi la multiplication des due diligences. « Mais nous n’avons pas vraiment de fonds, actuellement, pour de telles opérations », élude notre interlocuteur.

Au sujet des assureurs mono-pays incapables de trouver des capitaux supplémentaires, il ajoute, impavide : « Pourquoi se presser, ils vont mourir de toute façon. » Autrement dit : la consolidation du secteur se fera soit par la négociation, soit par la reprise des portefeuilles de polices d’assurance des sociétés sanctionnées par le régulateur. À dix semaines de l’échéance du 31 mai, la guerre pour les assurances de la zone Cima ne fait que commencer.

Mon assureur, ce robot

Opérationnelle en Europe et en Amérique du Nord, l’automatisation des métiers de l’assurance est imminente en Afrique francophone. « La digitalisation des processus et l’application d’outils intelligents vont transformer la distribution, mais également la gestion des souscriptions, des contrats et des sinistres ainsi que les relations entre les compagnies », explique Pierre Pilorge, associé de EY.

Des assureurs africains s’y préparent déjà, à l’instar de l’ivoirien NSIA, qui harmonise la saisie des données en vue d’une automatisation des souscriptions. Selon Nadège Seka Touré, DG de NSIA Vie à Abidjan, les producteurs (chargés de saisir manuellement les polices) et les comptables seront les plus affectés, contrairement aux logisticiens et aux « marketeurs » (acquisition et fidélisation des clients), qui sont désormais plus en vogue.

Issofa Nchare, l’arbitre du secteur

Le haut fonctionnaire camerounais occupe depuis janvier 2016 le poste influent de secrétaire général de la Conférence interafricaine des marchés d’assurance (Cima). Il est par ailleurs membre ex officio de la Commission régionale de contrôle des assurances (CRCA), qui décidera du sort des sociétés n’ayant pas atteint le nouveau capital minimum. S’il siège sans voix délibérative à cette commission – présidée par l’Ivoirien Bedi Gnagne – la déférence et les attentions qu’il reçoit laissent peu de doutes sur son rôle d’arbitre du marché africain des assurances.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles