Banque : BNP Paribas cède cinq de ses filiales africaines

La banque française s’apprête à céder ses filiales africaines au Gabon, en Tunisie, au Mali, au Burkina Faso et en Guinée. En cause, les tensions avec les partenaires locaux et le faible dynamisme de ces marchés.

Siège de l’UBCI en Tunisie. © Ashoola, Wikimedia Commons

Banque : BNP Paribas sonne la retraite

Les tensions avec les partenaires locaux et le faible dynamisme de ces marchés ont conduit la banque française à se désengager du Gabon, de la Tunisie, du Mali, du Burkina Faso et de la Guinée.

Au siège de la rue d’Antin, à Paris, on l’admet volontiers : le jeu d’équilibriste entretenu depuis quelques mois par BNP Paribas au sujet de ses ambitions en Afrique « peut créer des incompréhensions », concède une porte-parole de la banque française.

En janvier, le groupe dirigé depuis 2011 par le polytechnicien Jean-Laurent Bonnafé a indiqué l’ouverture d’une « réflexion stratégique sur sa participation au capital de l’Union bancaire pour le commerce et l’industrie (UBCI) », en Tunisie.

À la mi-2018, un accord – pour l’instant non formellement concrétisé – avait été annoncé pour la cession de ses parts (47 %) dans la Banque internationale pour le commerce et l’industrie du Gabon (Bicig) au Fonds gabonais d’investissement stratégique (FGIS). À la mi-mai, le groupe a ouvert une autre « réflexion stratégique », cette fois au sujet de ses parts dans sa filiale au Mali. Cette litote signifie que des négociations ont déjà commencé pour la revente de l’établissement, comme l’a confirmé BNP à Jeune Afrique Business+.

Des mois d’hésitations

Cependant, à chacune de ces annonces, le premier groupe bancaire français (2 040 milliards d’euros au bilan de fin 2018) a instamment pressé le grand public et les investisseurs de ne point y voir la préparation d’une quelconque sortie du continent, comme l’ont fait ces dernières années certains homologues européens tels que le britannique Barclays ou le français BPCE.

« La stratégie de BNP Paribas en Afrique […] vise à accélérer le recentrage de ses activités et à continuer à se renforcer lorsque les caractéristiques de marché correspondent bien à ses forces et aux conditions souhaitées en termes de développement et de maîtrise des risques », explique le groupe dans un communiqué.

« Il ne s’agit pas du tout d’un désengagement. Mais nous avons une stratégie de plus en plus ciblée, et nous adaptons en permanence notre dispositif à la configuration du marché et aux besoins des clients », complète une représentante de l’établissement.

Les activités de banque de détail seules concernées

Cette dernière rappelle notamment « la forte présence au Maroc », où BNP a annoncé plus de 100 millions d’euros d’investissement notamment pour moderniser l’infrastructure IT censée desservir l’ensemble de ses implantations sur le continent.

La banque note également que les cessions annoncées concernent ses activités de banque de détail et affirme qu’elle « continue de s’engager auprès des clients de la banque d’entreprises et de la banque d’investissement » sur le continent.

Mais le processus de cession ne s’arrête pas au Mali, selon des informations confirmées à Jeune Afrique, BNP cède également ses filiales au Burkina Faso et en Guinée. Comment expliquer cette sortie en ordre dispersé de cinq pays africains ?

Contraintes locales

Il est possible d’attribuer certaines de ces cessions à des situations locales difficiles, au Gabon et en Tunisie notamment. La Bicig, deuxième derrière BGFIBank Gabon, est certes l’une des rares filiales du groupe français à figurer dans le top 5 local. Mais les relations avec Libreville sont particulièrement tendues depuis plusieurs années. Or BNP dispose d’une marge de manœuvre limitée, avec une majorité du capital aux mains d’opérateurs gabonais, dont l’État, qui en détient un quart.

Ces contraintes s’exercent également en Tunisie, où plus de 40 % du capital appartient à des investisseurs locaux, souvent fort influents, tels que les familles Tamarziste (finance, immobilier), Sellami (technologie, industrie) et Bouricha (agro-industrie, textile).

>>> À LIRE : En Tunisie, la méthode de BNP Paribas fait débat

« BNP a également eu d’importantes difficultés avec les syndicats de salariés d’UBCI, qui résistent tant à sa politique commerciale qu’au plan de rationalisation de son réseau d’agences », ajoute Kais Kriaa, président du cabinet d’analyse financière AlphaMena.

Le Mali, un cas plus flou

« Au Gabon et en Tunisie, la banque n’exerce pas un contrôle complet pour imprimer sa stratégie, qui passe notamment pour un groupe comme BNP par des questions de conformité et de connaissance des clients. Elles sont plus difficiles à maîtriser lorsque le contrôle sur la filiale est incomplet.

De plus la BNP a lancé un projet de refonte des systèmes informatiques, décidé il y a quelques années, qui doit concourir à la stratégie du groupe et nécessite un plein accord des entités », complète Jean-Marc Velasque, responsable conseil des marchés émergents chez Sopra Banking Software.

Mais le retrait annoncé du Mali brouille cette interprétation « différenciée » et « locale » de la stratégie africaine de BNP. Le groupe détient 85 % du capital de cette filiale et ne fait face à aucun autre acteur de poids au conseil d’administration.

Une place honorable au Sénégal

La Bicim partage néanmoins d’autres caractéristiques avec UBCI et la Bicig, qui éclairent davantage la logique suivie par la banque française. Si toutes trois sont parvenues à réduire leurs coûts de fonctionnement, leurs coefficients d’exploitation (ratio coûts/revenus) restent dans la fourchette haute des filiales de la zone Europe de l’Est-Méditerranée et Afrique, dont la moyenne était de 67,8 % en 2016.

Au Mali et au Gabon, le coefficient d’exploitation atteignait respectivement 62 % et 68 % en 2015 (derniers chiffres disponibles). En Tunisie, il était de 62,7 % en 2017, en amélioration toutefois par rapport aux 74,4 % enregistrés en 2012. De plus, le recul observé sur ces marchés reste inférieur aux objectifs du plan stratégique 2016-2020 de BNP, qui est de réduire ce taux moyen à moins de 58 %. La Côte d’Ivoire (58,43 % en 2017) et le Maroc (52,6 %) y sont déjà parvenus.

La Bicis (63,2 % en 2017) ne fait pas mieux que les autres filiales en cours de cession, mais la banque sénégalaise occupe une place honorable sur son marché, avec 6,56 % du total bilan des banques locales en 2017, contrairement à ses consœurs malienne (2,5 %) et tunisienne (3,4 %), selon nos calculs. Il apparaît ainsi, plus clairement, qu’un faible positionnement concurrentiel local, une part de marché réduite et un haut ratio coûts sur revenus influencent nettement les choix de retrait de BNP en Afrique.

La Bicigui, filiale la moins rentable du groupe en Afrique

Cette grille de lecture permet de mieux comprendre les cessions au Burkina Faso et en Guinée, décidées à la mi-mai comme l’a appris JA. Bien que rentable, la Bicia-B souffre d’un coefficient d’exploitation supérieur à 68 % (2017) et représente moins de 5 % du bilan des banques actives au Burkina Faso.

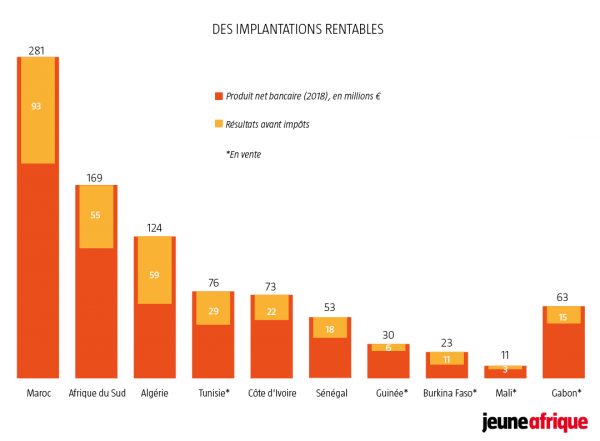

JA3047_p53

Par ailleurs, des intérêts locaux, dont l’État (22 %), contrôlent la moitié de son capital. La Bicigui, en Guinée, fait elle aussi face à des frais généraux particulièrement élevés, avec un coefficient d’exploitation proche de 73 % en 2017 et une forte présence d’actionnaires locaux. Si elle figure parmi les leaders en Guinée, c’est la moins rentable des filiales du groupe en Afrique continentale, avec un bénéfice net inférieur à 20 % de ses revenus.

À l’aune des cessions à venir, il est difficile de prendre au mot le groupe français lorsqu’il affirme que « [son] implantation en Afrique fait aujourd’hui pleinement partie de [son] dispositif international ». À bien des égards, la réduction du périmètre de BNP Paribas au sud du Sahara était déjà perceptible, moins par le nombre de filiales que par le déclin de son dispositif et sa plus faible « agressivité ».

Différence de dynamique avec Société générale

« Pour BNP, le continent représente au total 840 millions d’euros de revenus et reste assez profitable », remarque Jean-Marc Velasque. Mais une analyse plus détaillée montre un clair déphasage entre la dynamique impulsée par Société générale et son concurrent français au sud du Sahara.

>>> À LIRE : Société générale, l’Afrique envers et contre tous

Exception faite des marchés nord-africains et sud-africain, et du cas particulier du Gabon, le PNB enregistré par SG dans les autres pays africains représente 700 millions d’euros contre moins de 200 millions d’euros pour BNP. Au-delà de la taille, la croissance des acteurs montre bien la différence de dynamique dans la zone entre les deux groupes.

De plus, en dehors du marché guinéen (dont l’intégration dans les comptes de BNP a varié ces dernières années), Société générale affiche des revenus en croissance de 50 % sur ce périmètre, contre moins de 20 % pour BNP entre 2014 et 2018.

Des reculs importants au Maroc et en Côte d’Ivoire

Les difficultés à gagner des parts de marché en Tunisie ou au Mali se retrouvent dans d’autres filiales. Entre 2010 et 2018, BNP a chuté de la 7e à la 9e place dans le classement des groupes bancaires actifs dans la zone Uemoa, selon les données de la BCEAO. Dans cette région en forte croissance, qui a vu l’implantation de plusieurs concurrents africains, la part de marché de ses quatre filiales a fondu d’un tiers, à 4,1 % du bilan des groupes bancaires.

Alors qu’il comptait 12 % des comptes de la clientèle en 2010, BNP n’en détenait plus que 4,4 % l’an dernier. Son concurrent français Société générale a certes lui aussi souffert de la concurrence marocaine et nigériane dans la région, mais le groupe a non seulement accru sa présence, de quatre à cinq établissements, mais il a également résisté à l’érosion de son influence. Sa part de marché a « seulement » reculé de 11,8 % à 9,8 % en 2017 parmi ses pairs.

La première filiale de BNP dans la région, l’ivoirien Bicici, a chuté de la 9e place dans la région à la 15e place sur 123 banques entre 2010 et 2017. Des reculs similaires, voire plus importants, ont été enregistrés au Sénégal, au Mali et au Burkina Faso. A contrario, la SGBCI a conservé sa première place dans la région et en Côte d’Ivoire, malgré la nette augmentation du nombre de rivaux.

Un désengagement pas si facile

Il reste désormais à savoir comment BNP parviendra à sortir des pays africains sélectionnés au bout de sa « réflexion stratégique ». Car les difficultés et l’apathie qui ont freiné sa croissance dans la zone risquent bien de retarder sa sortie.

Comme le note Kais Kriaa, les garanties exigées par les syndicats d’UBCI, notamment pour la protection des emplois, risquent de refroidir les repreneurs potentiels annoncés, tels que Arab Tunisian Bank, Qatar National Bank et Commercial Bank of Qatar. Si Société générale manifeste, de longue date, une forte envie de s’installer au Mali, le faible rang de la Bicim, qui ne dispose d’aucune agence en dehors de Bamako, compromet son attractivité.

Les négociations entamées avec Libreville patinent, malgré les exhortations du FMI, qui presse le Gabon de céder également ses parts dans la Bicig. Selon nos informations, Libreville insiste pour un rachat par une banque multinationale afin de conserver un lien privilégié avec les marchés internationaux. Autant de paramètres qui compliquent l’équation de BNP Paribas. En finance, comme ailleurs, il est parfois difficile de se dire adieu.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles